با نوسانات شدید قیمتی ارزهای دیجیتال طی چند سال گذشته، بسیاری به سرمایهگذاری و کسب سود از نوسانات قیمتی این داراییهای پرنوسان علاقهمند شدهاند. با این حال، سرمایهگذاری در بازار ارزهای دیجیتال خطرات و ریسکهای خود را نیز دارد.

نوسانات قیمتی همواره صعودی نیستند و در این بین سرمایهگذاران با روندهای نزولی و کاهشهای قیمتی نیز مواجه میشوند. طبیعی است که داراییهای مالی همواره نمیتوانند روند صعودی داشته باشند و ارزهای دیجیتال نیز استثنا نیستند. البته کاهش قیمتی همواره خبر بدی نیست، تریدرهای حرفهای و فعال در بازار ارزهای دیجیتال در زمانهای نزولی نیز به شدت فعال هستند تا از نوسانات قیمتی ایجاد شده، سود بدست آورند.

کسب سود از نوسانات قیمتی، نیازمند شناسایی موقعیتهای مناسب خرید و فروش است. در ترید کسب سود زمانی رخ میدهد که ارز دیجیتال با قیمت کم خریداری شود و سپس با قیمتی بیشتری به فروش برسد. بنابراین سرمایهگذاران از روشهای مختلفی مانند تحلیل تکنیکال و اندیکاتورهای متنوع استفاده میکنند تا سیگنالهای خرید و فروش و موقعیتهای حمایت و مقاومت ارزهای دیجیتال را شناسایی کنند.

شناسایی این سیگنال های ارز دیجیتال اهمیت بسیاری دارد و به طور مستقیم بر موفقیت یا شکست معاملات تأثیرگذار است. اگر شما نیز میخواهید با بهترین اندیکاتور سیگنال خرید و فروش آشنا شوید و از آنها در معاملات خود استفاده کنید، مطالعه ادامه این مقاله را از دست ندهید.

فهرست مقاله

Toggleسیگنال خرید و فروش ارزهای دیجیتال چیست؟

سیگنال در بازار ارزهای دیجیتال، نشانه و پیشنهادی برای خرید یا فروش یک ارز دیجیتال در زمان و قیمتی خاص است. تریدرها این سیگنالها را به طور دستی و از طریق تحلیل بنیادی و تکنیکال یا از طریق یک فرآیند خودکار مانند استفاده از رباتها و الگوریتمهای هوش مصنوعی به دست میآورند.

تریدرهای بازار ارزهای دیجیتال به روشهای متنوعی این سیگنالها را دریافت و سپس از آنها در معاملات خود استفاده میکنند. به عنوان مثال، اندیکاتورها ممکن است قیمت بیت کوین در محدوده 20 هزار دلار را فرصت مناسبی برای خرید نشان دهند. این محدوده، سیگنالی برای خرید است که توسط اندیکاتورهای مورد استفاده تریدر به دست آمده است. معاملهگر در ادامه میتواند با تکمیل بررسیهای خود، در محدوده 20 هزار دلار بیت کوینهای خود را خریداری کند.

بیشتر سیگنالهای ارز دیجیتال مبتنی بر تجزیه و تحلیل دادههای به روز و گذشته، مانند نمودارها و شاخصهای قیمت برای پیشبینی نتایج احتمالی معاملات هستند. امروزه کانالها و وبسایتهای مختلفی وجود دارند که سیگنالهای خرید و فروش را در اختیار سرمایهگذاران قرار میدهند، اما این سیگنالها در بسیاری از شرایط نادرست و صرفاً بهانهای برای دریافت هزینه اشتراک و کلاهبرداری از سرمایهگذاران هستند.

به همین دلیل، تریدرهای حرفهای بازار به کمک روشهای تحلیلی و اندیکاتورها، سیگنالهای خرید و فروش ارز دیجیتال را براساس شرایط و میزان سرمایه خود شناسایی میکنند. شما نیز میتوانید با بهبود مهارت ترید و یادگیری اندیکاتورها، فرصتهای مناسب خرید و فروش ارزهای دیجیتال را شناسایی کنید.

آشنایی با اندیکاتورهای تحلیل تکنیکال

همان طور که در مقاله اندیکاتور چیست هم گفته شد، اندیکاتور یا شاخص تکنیکال، محاسباتی مبتنی بر ریاضی هستند که توسط معامله گران برای تجزیه و تحلیل بازارهای مالی از جمله ارزهای دیجیتال در راستای اتخاذ تصمیمات تجاری آگاهانه استفاده میشوند. اندیکاتورها در واقع به کمک معادلات ریاضی، قیمتها و دادههای نموداری گذشته، شناسایی روندها، الگوها و حرکات قیمتی برای معامله گران را امکان پذیر میکنند.

انواع مختلفی از شاخصهای تکنیکال برای اندازهگیری روند، حرکت، نوسانات و حجم وجود دارد. هر شاخص دارای یک فرمول یا الگوریتم منحصر به فرد است که برای ارائه اطلاعات در مورد شرایط بازار، نقاط مختلف داده مانند قیمت، حجم و زمان را در نظر میگیرد.

تحلیل تکنیکال اغلب همراه با تحلیل فاندامنتال و احساسات بازار ثبت معاملات موفق در بازارهای نوسانی استفاده میشود. امروزه معامله گران به طور گسترده از شاخصهای تکنیکال برای تولید سیگنالهای خرید یا فروش، شناسایی نقاط ورود و خروج احتمالی و مدیریت ریسک استفاده میکنند.

بهترین اندیکاتور سیگنال خرید و فروش ارز دیجیتال

قبل از معرفی و بررسی اندیکاتور سیگنال خرید و فروش ارز دیجیتال، مهم است بدانید که صرف نظر از اینکه کدام شاخصها استفاده میشوند، تضمین سود معاملات در بازار ارزهای دیجیتال تقریباً غیرممکن است. اندیکاتورهای تکنیکال از دادههای تاریخی برای پیشبینی آینده استفاده میکنند و همیشه احتمال رخ دادن اتفاقات پیشبینی نشده وجود دارد که منجر به نتایج متفاوتی میشود.

بنابراین در حالی که اندیکاتورهای معرفی شده هرکدام کاربردها و مزایای خود را دارند، اما به تنهایی نمیتوانند به معاملات پرسود منجر شوند و معامله گران باید از آنها به صورت ترکیبی و مکملی در کنار دیگر شاخصها استفاده کنند.

در ادامه برخی از بهترین اندیکاتور سیگنال خرید و فروش ارز دیجیتال را میتوانید مطالعه کنید. اگر هم علاقه دارید اندیکاتورهای برتر حوزه ارز دیجیتال را به طور کلی بشناسید، به مقاله بهترین اندیکاتور ارز دیجیتال مراجعه کنید.

شاخص قدرت نسبی (RSI)

قدرت نسبی همیشه پای ثابت برترین اندیکاتورهاست و همان طور که در سایت tokenmetrics هم گفته شده، یکی از مهمترین شاخصهای معاملاتی در بازار ارزهای دیجیتال است که اندازه و بزرگی آخرین تغییرات قیمت را محاسبه میکند. معامله گران ارزهای دیجیتال از اندیکاتور شاخص قدرت نسبی برای تعیین سطوح اشباع خرید و فروش یک ارز دیجیتال استفاده میکنند که میتواند نشاندهنده سیگنالهای خرید و فروش باشد.

اندیکاتور RSI نشانگر قدرت نسبی یک نمودار خطی است که بین 0 تا 100 حرکت میکند و محل قرارگیری آن هرکدام معنی خود را دارد. زمانی که اندیکاتور شاخص قدرت نسبی بالاتر از 70 باشد، نشان میدهد که ارز دیجیتال در منطقه اشباع خرید است و احتمال رخ دادن بازگشت قیمت از روند صعودی وجود دارد. از سوی دیگر، زمانی که شاخص قدرت نسبی به زیر 30 میرسد، نشانهای از فروش بیش از حد در بازار ارز دیجیتال است و معامله گران میتوانند این نتیجه را بگیرند که بزودی روند نزولی متوقف میشود.

یک راه دیگر برای استفاده از شاخص قدرت نسبی در راستای شناسایی سیگنالهای خرید و فروش، بررسی روند حرکت خط این شاخص است. به عنوان مثال، زمانی که شاخص قدرت نسبی از خط مرکزی خود عبور میکند، روند صعودی را در بازار نشان میدهد.

میانگین متحرک (MA)

یکی دیگر از اندیکاتورهای محبوب بازارهای نوسانی از جمله ارزهای دیجیتال، میانگین متحرک است که به کمک آن میتوان سطوح مقاومت و حمایت را علاوه بر جهت روند در بازههای مختلف زمانی بر روی نمودار قیمتی ارزها نشان داد.

همانطور که از نام آن پیداست، معاملهگران ارزهای دیجیتال از میانگین متحرک برای محاسبه میانگین حرکت قیمت دارایی در یک دوره معین استفاده میکنند. در نتیجه، میانگینهای متحرک بررسی نوسانات کوتاه مدت را که ممکن است برای معامله گران گیجکننده به نظر برسد آسان و شناسایی روندهای قیمتی را امکانپذیر میکنند.

میانگینهای متحرک از قیمت روزهای گذشته ارزهای دیجیتال استفاده میکنند، در نتیجه به عملکرد قیمتی گذشته متکی هستند و بهتر است به جای پیشبینی حرکتهای آینده، از آنها برای تأیید روند و سیگنالهای به دست آمده استفاده کنید.

معامله گران بازارهای نوسانی از میانگینهای متحرک در بازههای مختلف زمانی استفاده میکنند و به همین دلیل از آنها میتوان در معاملات کوتاه، میان و بلند مدت استفاده کرد. میانگینهای متحرک کوتاه مدت معمولاً بین 5 تا 50 دوره را پوشش میدهند، در حالی که میانگینهای متحرک میان مدت تا 100 دوره را پوشش میدهند.

دو میانگین متحرک محبوب در بازار ارزهای دیجیتال، میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) نام دارند. همانطور که از نام آن پیداست، SMA سادهترین میانگین متحرک بازار است که در آن از روند قیمتی یک ارز دیجیتال در بازه زمانی مشخص شده میانگین گرفته میشود. در EMA نیز این میانگین گرفته میشود، اما دادههای اخیر قیمتی وزن بیشتری دارند و به همین دلیل در معاملات کوتاه مدت کاربرد بیشتری پیدا کرده است.

بررسی حرکتهای خطوط میانگینهای متحرک میتواند سیگنالهای خرید و فروش را برای معامله گران داشته باشد. به عنوان مثال، هنگامی که یک میانگین متحرک کوتاه مدت از یک میانگین متحرک بلندمدت عبور میکند، یک سیگنال صعودی ایجاد میشود و بالعکس، زمانی که یک میانگین متحرک بلندمدت از خط یک میانگین متحرک کوتاه مدت عبور میکند، معامله گران باید مراقب روند نزولی باشند.

در مقاله اندیکاتور MA، خیلی کامل تر و دقیق تر به معرفی این اندیکاتور پرداخته ایم که می توانید به آن مطلب نیز مراجعه کنید.

همگرایی و واگرایی میانگین متحرک یا مکدی (MACD)

یکی از شاخصهای پیچیدهتر تحلیل تکنیکال، اندیکاتور مکدی نام دارد که در آن دو میانگین متحرک معمولی ادغام میشوند. خط شاخص MACD از کم کردن میانگین متحرک نمایی 26 روزه از میانگین متحرک نمایی 12 روزه محاسبه میشود. اگرچه این پارامترها را میتوان به صورت دستی بر اساس نیازهای معاملهگر تنظیم کرد و تغییر داد.

استفاده از ابزار مکدی در نمودارهای قیمتی 3 خط را نمایش میدهد، لازم به ذکر است که 2 خط دیگر کنار خط مکدی نشانگر دو میانگین متحرک مورد استفاده محاسبات نیستند و به سیگنال و هیستوگرام اشاره دارند. در ابتدا خط مکدی وجود دارد که فاصله بین دو میانگین متحرک انتخابی را محاسبه میکند.

خط دوم، خط سیگنال است که میتواند تغییرات در حرکت قیمت را تشخیص دهد و به عنوان محرکی برای سیگنالهای صعودی و نزولی در نظر گرفته میشود و در نهایت خط هیستوگرام است که تفاوت بین خط مکدی و خط سیگنال را نشان میدهد.

سیگنال خرید برای معامله گران ارزهای دیجیتال معمولاً زمانی ایجاد میشود که خط مکدی از خط سیگنال عبور میکند و سیگنال فروش نیز با رد شدن خط مکدی از زیر خط سیگنال نشان داده میشود. راه دیگر برای استفاده از شاخص مکدی این است که به دنبال واگرایی بین هیستوگرام و حرکات قیمت باشید که معمولاً معکوس روند را پیشبینی میکند.

در مقاله اندیکاتور MACD، خیلی کامل تر و دقیق تر به معرفی این اندیکاتور پرداخته ایم که می توانید به آن مطلب نیز مراجعه کنید.

حجم (Volume)

یکی از اندیکاتورهای ساده برای درک و استفاده حجم است که اهمیت بسیاری دارد. اغلب مبتدیان بازار ارزهای دیجیتال این شاخص مهم را نادیده میگیرند، اما این شاخص میتواند اطلاعات بسیار مفیدی را از قدرت روندها در اختیار سرمایهگذاران قرار دهد که در نهایت منجر به سیگنالهای خرید و فروش خواهد شد.

پس از فعالسازی اندیکاتور حجم، اطلاعات این شاخص در زیر نمودار قیمتی نمایش داده میشود و میتواند به معامله گران در مورد اینکه روند تازه شکل گرفته تا چه حد قوی است کمک کند. اساساً، شاخص حجم به ما میگوید که چه تعداد معاملهگر در یک نقطه معین، یک ارز دیجیتال را خریداری کردند یا میفروشند. هر چه حجم بالاتر باشد، روند قویتر است.

از این اندیکاتور در استراتژیهای مختلفی از جمله استراتژی شکست یا بریک اوت میتوان استفاده کرد. به عنوان مثال، اگر شکست قیمت با حجم بالا همراه باشد، انتظار میرود که روند جدید قوی باشد و ادامه پیدا کند.

باندهای بولینگر (BB)

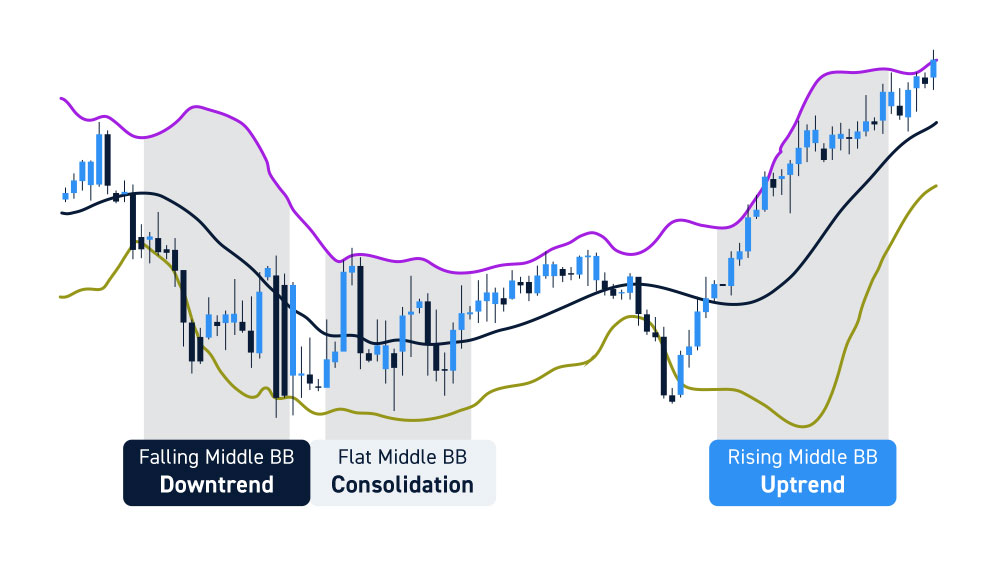

باندهای بولینگر یک شاخص مومونتوم متشکل از سه خط میانگین متحرک و دو انحراف استاندارد (مثبت و منفی) است. معامله گران کوتاه مدت ارزهای دیجیتال از این اندیکاتور به طور گسترده استفاده میکنند زیرا به سرعت روند، سطوح خرید و فروش بیش از حد و نوسانات را تشخیص میدهد. همچنان، باندهای بولینگر دادهها را به طور واضح در نمودارهای قیمتی نمایش میدهند.

عرض باندهای بولینگر همراه با نوسانات افزایش مییابد و زمانی که بازار سطوح پایینتری از نوسانات را تجربه میکند، کاهش مییابد. به بیان ساده، هر چه نوارها به یکدیگر نزدیکتر باشند، نوسانات کمتری وجود دارد.

با وجود عملکرد مناسب در بازارهای پرطرفدار، این شاخص بهترین عملکرد خود را در زمانی دارد که قیمت در حال رنج زدن است، به این معنی که در یک کانال افقی بالا و پایین میرود. در این حالت، زمانی که قیمت به خط بالایی برسد، تریدرهای ارز دیجیتال انتظار دارند که قیمت شروع به ریزش کند. برعکس، هنگامی که قیمت به خط پایین نشانگر برخورد میکند، ممکن است جهش قیمتی نزدیک باشد.

در این شاخص، قیمت همیشه به سمت مرکز باندهای بولینگر حرکت میکند و اگر عرض بین باندها شروع به گسترش کند، آنگاه روند جدیدی در حال شکلگیری است و شما باید مراقب معامله در آن محدوده باشید.

در مقاله اندیکاتور باند بولینگر، خیلی کامل تر و دقیق تر به معرفی این اندیکاتور پرداخته ایم که می توانید به آن مطلب نیز مراجعه کنید.

جمعبندی

در حالی که تمام اندیکاتورهای معرفی شده اطلاعات مفیدی را در اختیار شما قرار میدهند، اما برای دستیابی به بهترین سیگنالهای خرید و فروش ارز دیجیتال مهم است که از چند اندیکاتور به طور همزمان استفاده کنید و بررسی بیشتر و تأیید سیگنالها را فراموش نکنید.

در نهایت لازم به ذکر است در حالی که بهترین اندیکاتور سیگنال خرید و فروش معرفی شده کاربرد بسیاری برای سرمایهگذاران ارزهای دیجیتال دارند، اما به تنهایی نمیتوانند منجر به کسب سود تضمینی شوند و مهم است که قبل از استفاده از آنها، با کاربردهای اصلی و مزایا و معایب هرکدام آشنا شوید.