در دنیای معاملات مالی، درک و تجزیه و تحلیل الگوهای پرایس اکشن اساسیترین و مهمترین مهارتها برای موفقیت در بازارهای مختلف است. این الگوها توانایی ارائه نکات ارزشمند در مورد جهت حرکت قیمتها، نقاط ورود و خروج معاملات، و تحلیل روندهای بازار را دارند. الگوهای پرایس اکشن توسط تغییرات قیمتها و حجم معاملات در نمودارها نمایان میشوند و به تریدرها کمک میکنند تا تصمیمات آگاهانهتری برای معاملات موفقتر بگیرند.

ما در این مقاله قصد داریم این الگوها را بررسی کنیم و نشان دهیم که چگونه امیتوانند به تشخیص نقاط ورود و خروج معاملات، مدیریت ریسک در ارز دیجیتال بهتر، و بهبود تصمیمگیریهای معاملاتی کمک کنند. همچنین در این مقاله، مفاهیم اساسی مرتبط با الگوهای پرایس اکشن و نکات کاربردی برای تریدرها ارائه خواهند شد.

فهرست مقاله

Toggleپرایس اکشن چیست؟

همان طور که در مقاله پرایس اکشن چیست؟ هم گفتیم، اصطلاح “Price Action” به حرکت قیمت دارایی در طی زمان اشاره دارد، که بر روی نمودارها به تصویر کشیده میشود. این رویکرد اساسی تحلیل تکنیکال است و در انواع بازارهای مالی از جمله بازار ارزهای دیجیتال، بازار تبادل ارزهای خارجی، و حتی بورس اوراق بهادار ایران کاربرد دارد. در واقع، استراتژی معاملاتی مبتنی بر پرایس اکشن تأکید میکند که برای پیشبینی جهت حرکت یک دارایی، نیازی به تحلیل عوامل مانند شرایط فاندامنتال، استفاده از اندیکاتورهای تحلیل تکنیکال و سایر مؤلفهها نیست. این رویکرد به تنهایی میتواند از طریق مشاهده الگوهای نموداری تصمیمگیری کند.

الگوهای پرایس اکشن، به عبارت دیگر الگوهای معاملاتی، تنها الگوهایی هستند که در طول سالهای متعدد بارها در نمودارهای قیمت داراییها تشکیل شدهاند و برای آنها توسط تحلیلگران عبارات خاصی اختصاص یافته است. دلیل استفاده از این الگوها در این است که زمانی که یکی از آنها در نمودار ظاهر میشود، معمولاً اتفاقات مشابهی که قبلاً رخ داده بودند، تکرار میشوند. به همین دلیل، بسیاری از بازاریان مالی از این الگوها برای انجام معاملات استفاده میکنند زیرا با آگاهی از نتیجهی ممکن به تصمیمگیری میپردازند.

انواع الگوهای پرایس اکشن

نکتهای حیاتی که باید از ابتدا به آن اشاره نماییم، این است که دنیای الگوهای پرایس اکشن بیپایان و گسترده است، و بیش از صدها الگوی مختلف وجود دارد. از این تعداد گزینهها، تنها چند الگو توانستهاند جلب اعتماد سرمایهگذاران را به خود انتقال دهند.

در ادامه، ۱۰ الگوی برگزیده و برتر در دنیای پرایس اکشن را جهت معرفی شما آوردهایم. با این حال، مهم است به یاد داشته باشید که الگوها هیچگاه به طور مطلق و قطعی عمل نمیکنند، و ممکن است در شرایط خاص و وضعیتهای بازار متغیر، نتایج متفاوتی به دنبال داشته باشند.

همچنین، این الگوها دو دسته مهم را شامل میشوند: الگوهای ادامهدهنده و الگوهای برگشتی. الگوهای ادامهدهنده نشاندهنده ادامه روند فعلی قیمت هستند و وقتی آنها شکل میگیرند، ممکن است بازار به همان جهت حرکت کند. از طرف دیگر، الگوهای برگشتی نشاندهنده تغییر جهت در حرکت قیمت هستند.

در ادامه مقاله، به معرفی این ۱۰ الگوی مهم و تأثیرگذار در پرایس اکشن میپردازیم. مهم است بدانید که وقتی از صعودی یا نزولی بودن بازار صحبت میشود، اشاره به وضعیت گاوی یا خرسی بازار پس از شکستن یک الگو داریم. به عنوان مثال، الگوی مستطیل صعودی نشاندهنده توانایی بازار در ادامه حرکت به سمت بالا و جذب خریداران است.

الگوی Head and Shoulders

نخستین الگوی پرایس اکشن که در اینجا توضیح داده میشود، الگوی Head and Shoulders (سر و شانه) است. این الگو به عنوان یک الگوی برگشتی شناخته میشود و معمولاً پس از یک دوره صعودی ظاهر میشود، که نشاندهنده احتمال تغییر روند به نزولی است. شکل این الگو به این صورت است که ابتدا یک حرکت صعودی کوچک شکل میگیرد، سپس یک حرکت صعودی بزرگتر روی میدهد و در نهایت یک حرکت صعودی کوچک دیگر با همان اندازه و شکل حرکت اول کوچک انجام میشود.

در این الگو، حرکتهای صعودی کوچک به عنوان شانههای چپ و راست و حرکت صعودی بزرگ وسط به عنوان سر تشخیص داده میشوند.

برای اطلاعات بیشتر در این زمینه می توانید مقاله الگوی Head and Shoulders را نیز مطالعه کنید.

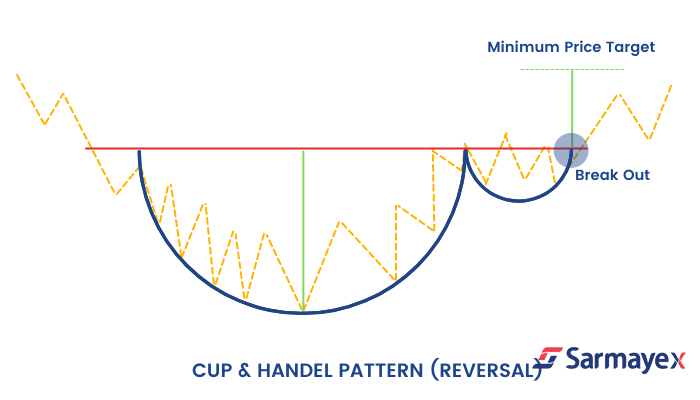

الگوی Cup and Handle

یکی از الگوهای جذاب دیگر در دنیای پرایس اکشن ، الگوی Cup and Handle (فنجان و دسته) است. این الگو به دستهای از الگوهای ادامهدهندهی صعودی تعلق دارد و معمولاً در طی یک روند صعودی که ممکن است متوقف شده باشد، ظاهر میشود. این الگو نمایانگر ادامه روند صعودی میباشد. نامگذاری این الگو به دلیل شباهت شکلی آن به حروف U انگلیسی است که در نمودار ظاهر میشود، شباهتی به بدنه فنجان دارد و در ادامه، یک الگو دیگر در سمت راست فنجان ظاهر میشود که به عنوان دستهی فنجان شناخته میشود.

برای اطلاعات بیشتر در این زمینه می توانید مقاله الگوی Cup and Handle را نیز مطالعه کنید.

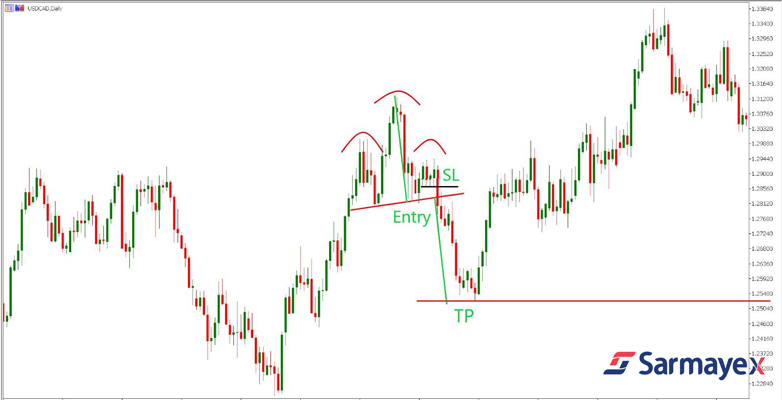

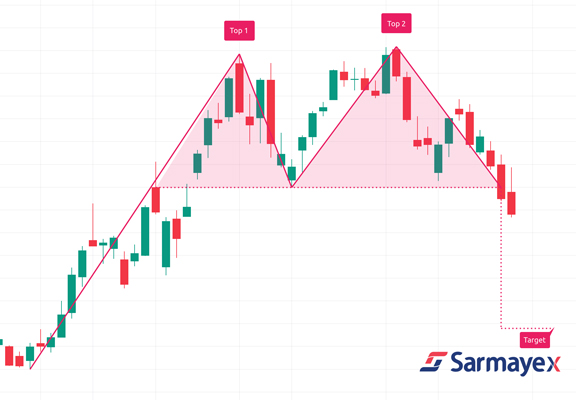

الگوی Double Bottom و Double Top

الگوی Double Bottom (دوگانه پایین)، معمولاً به عنوان “جفت درّه” یا “دو درّه” شناخته میشود. این الگو یکی از الگوهای معروف در تحلیل تکنیکال میباشد. در این الگو، قیمت یک دارایی دو بار به تعدادی کندل مختلف به سطح پایین میآید و شکلی مشابه دو درّه ایجاد میکند. در واقع، این الگو در زمان یک حرکت نزولی شکل میگیرد. ابتدا درّه اول شکل میگیرد، که نشاندهنده این است که قیمت از پایینترین نقطهی آن به بازار برگشته و به سمت بالا حرکت کرده است. اما قیمت نمیتواند حرکت صعودی خود را به میزان مطلوب ادامه دهد و دوباره به سمت پایین میرود و درّه دوم شکل میگیرد. این درّه نمایانگر این است که قیمت توانایی بیشتری برای نزول ندارد و بنابراین انتظار میرود روند حرکتی به سمت بالا تغییر کند.

در واقع، الگوی “دوگانه پایین” از نوع الگوهای برگشتی میباشد و در تحلیل تکنیکال معمولاً به عنوان نشانگری برای احتمال انتقال از روند نزولی به صعودی در نظر گرفته میشود. به همین ترتیب، الگوی Double Top نیز در طی یک حرکت صعودی شکل میگیرد و خبر از احتمال تغییر روند قیمت از صعودی به نزولی را میدهد.

برای اطلاعات بیشتر در این زمینه می توانید مقاله الگوی Double Bottom و Double Top را نیز مطالعه کنید.

الگوی Wedge

الگوی Wedge یا “الگوی گووه” یکی از الگوهای برگشتی در بازارهای مالی است که از ترکیب دو خط روند همگرا به وجود میآید. یک نکته مهم در این الگو این است که حرکت هر دو خط روند باید در یک جهت باشد. به عبارت دیگر، هر دو خط روند باید یا به صورت صعودی باشند یا به صورت نزولی تا الگوی Wedge شکل گیرد. این الگو میتواند به دو صورت شکل بگیرد. اگر خطوط روند به سمت بالا هستند، این الگو به نام “Rising Wedge” شناخته میشود. این الگو اشاره به احتمال پایین آمدن قیمت دارد. اگر خطوط روند به سمت پایین هستند، این الگو به نام “Falling Wedge” شناخته میشود. در این حالت، الگو به احتمال بالا رفتن قیمت اشاره میکند.

برای اطلاعات بیشتر در این زمینه می توانید مقاله الگوی Wedge را نیز مطالعه کنید.

الگوی مثلث نزولی

الگوی مثلث پایینرونده یا نزولی (Descending Triangle) از یک خط افقی در پایین و یک خط روند نزولی در بالا تشکیل میشود. نشاندهنده احتمال حرکت قیمت به سمت پایین میباشد.

برای اطلاعات بیشتر در این زمینه می توانید مقاله الگوی مثلث نزولی را نیز مطالعه کنید.

الگوی Rectangle

الگوی Rectangle (مستطیل) یکی از سادهترین و محبوبترین الگوهای پرایس اکشن است. الگوی مستطیل به طور معمول زمانی شکل میگیر که قیمت در حال ثابت نگه داشتن خود، بعد از یک روند صعودی و یا نزولی باشد. در طی این تثبیت، قیمت یک دارایی بین دو سطح مقاومتی و حمایتی معامله میشود. اگر اوجهای قیمتی به یکدیگر و پایینترین قیمتها به یکدیگر متصل شوند، دو خط افقی شبیه به یک مستطیل شکل میگیرند، از اینجا نام این الگو به “مستطیل” نسبت داده میشود.

برای اطلاعات بیشتر در این زمینه می توانید مقاله الگوی Rectangle را نیز مطالعه کنید.

الگوی Flag

الگوی Flag (پرچم) از الگوهایی است که معمولاً پس از حرکت شدید صعودی یا نزولی شکل میگیرد. این الگو دارای دو نوع است: الگوی Bull Flag که در این الگو ابتدا حرکت شدید صعودی اتفاق میافتد و سپس در فاصله زمانی کوتاهی کندلهایی با نمایی مشابه پرچم ظاهر میشوند؛ و الگوی Bear Flag که به صورت معکوس اتفاق میافتد؛ یعنی ابتدا حرکت نزولی شدید رخ میدهد و پس از خروج از پرچم، ممکن است روند نزولی ادامه یابد.

برای اطلاعات بیشتر در این زمینه می توانید مقاله الگوی Flag را نیز مطالعه کنید.

الگوی Channel

الگوی Channel (کانال) یکی از الگوهای متداول در تحلیلهای تخصصی بازار است و ممکن است قبلاً به نام آن برخورده باشید. تفاوت اصلی این الگو با الگوی پرچم، تعداد بیشتر کندلها و طول بزرگتر آن است. به علت این ویژگی، الگوی کانال معمولاً اعتمادآمیزتر از الگوی پرچم محسوب میشود. الگوی کانال به دو نوع کانال بالارونده و کانال پایینرونده تقسیم میشود. همانند الگوی پرچم، در الگوی کانال پایینرونده روند مثبت و در الگوی کانال بالارونده، روند نزولی پس از خروج از کانال ادامه مییابد.

برای اطلاعات بیشتر در این زمینه می توانید مقاله الگوی Channel را نیز مطالعه کنید.

الگوی کندل Pin Bar یا Hammer

الگوی Pin Barکه به آن به عنوان الگوی “میخ” هم گفته میشود، یکی از الگوهای مهم در تحلیل تکنیکال است. این الگو از یک کندل تشکیل شده و به راحتی در نمودارهای قیمت مختلف قابل مشاهده است.

پین بار، جزو الگوهای بازگشتی در تحلیل تکنیکال است و وقتی آن را مشاهده میکنید، میتوانید تغییر روند را در نظر بگیرید. اما باید توجه داشته باشید که همیشه دیدن این الگو نهایتاً به تغییر کامل روند قیمت نمیانجامد، و ممکن است تنها تغییری موقتی باشد.

برای اطلاعات بیشتر در این زمینه می توانید مقاله الگوی کندل Pin Bar را نیز مطالعه کنید.

الگوی کندل Engulfing

دومین الگوی کندلی پرایس اکشن که برای همه تریدرها بسیار آشنا است، الگوی Engulfing نام دارد. این الگو نیز از دسته الگوهای بازگشتی به حساب میآید و برای شکلگیری آن نیاز به دو کندل داریم.

الگوی انگالفینگ دارای دو نوع است. در الگوی انگالفینگ نزولی، کندل اول صعودی است و کندل دوم همواره یک کندل نزولی با بزرگی بیشتر از کندل اول دارد. در مقابل، در الگوی انگالفینگ صعودی، کندل اول نزولی و کندل دوم بزرگتر یک کندل صعودی دارد. همانطور که مشخص است، پس از تشکیل الگوی انگالفینگ صعودی، ممکن است انتظار حرکت صعودی قیمت و در الگوی انگالفینگ نزولی، حرکت نزولی قیمت را داشت.

برای اطلاعات بیشتر در این زمینه می توانید مقاله الگوی Engulfing را نیز مطالعه کنید.

چند نکته مهم درباره الگوهای گفته شده

همواره باید در نظر داشته باشید که همواره وقوع خطاها در تحلیل تکنیکال و تفسیر الگوهای قیمتی ممکن است باشد. الگوهای پرایس اکشن که در مقالات و منابع آموزشی مختلف معرفی میشوند، به عنوان مثالی آورده میشوند و هدف آنها تسهیل درک و آگاهی شما از این الگوهاست.

در عمل، نمودارها و الگوها ممکن است به تمیزی و دقت معرفی شده در منابع آموزشی نباشند، و به همین دلیل تشخیص الگوها ممکن است دشوار باشد. به همین دلیل تمرین و مطالعه نمونههای واقعی که در گذشته روی نمودارها ظاهر شدهاند، بسیار حیاتی است و میتواند تجربهی شما را در تشخیص این الگوها بهبود بخشد.

همچنین باید به خاطر داشت که حتی در تحلیل تکنیکال، امکان وقوع خطا وجود دارد، و نباید با قطعیت از نتایج آنها حرف زد.

با این حال، تجربه نشان داده است که این الگوها، به ویژه الگوهایی که در این مقاله ذکر شد، معمولاً به نسبت موفقیتآمیز هستند و با داشتن مهارت کافی میتوانید از آنها بهرهبرداری کنید و به سود برسید.

جمع بندی

در این مقاله، ما به بررسی الگوهای پرایس اکشن در تحلیل تکنیکال پرداختیم. این الگوها که سایت های معتبری مانند tradingsetupsreview نیز آن ها را بیان کرده اند، به عنوان ابزارهای مهم واقعی در تصمیمگیریهای معاملاتی در بازارهای مالی شناخته میشوند. مهمترین نکته در مورد الگوهای پرایس اکشن، درک اهمیت محدودههای حمایتی و مقاومتی است. اغلب این الگوها در این نواحی بازدهی بهتری دارند.

همچنین، باید به خاطر داشت که تحلیل تکنیکال تنها یکی از ابزارهای موجود برای تصمیمگیری در بازار مالی است و همواره با خطرات و احتمال خطاها همراه است.

با تمرین و تجربه، تریدرها میتوانند توانایی تشخیص الگوهای پرایس اکشن را بهبود دهند و از آنها بهرهبرداری کنند. این الگوها به تصمیمگیریهای معاملاتی مطابق با روند قیمت کمک میکنند و به تحقق سود میپیوندند. اما همیشه باید به دقت و با درک کامل از ریسکهای مرتبط با معاملات اقدام کرد.