سیستم بانکداری در آینده

تابهحال شده که پس از انجام یک عملیات بانکی با خود بگویید: خدمات این بانک استثنایی بوده یا احساس کنید که برای پول، مقدار قابلتوجهی ارزش برایتان قائل شدهاند؟ اگر شما هم مثل من باشید، جوابتان هیچوقت خواهد بود.

ثبتنام سریع در سرمایکس

شماره موبایل خود را وارد کنید...

تاکسیها خیلی جذاب نبودند اما اوبر این حقیقت را بهکل تغییر داد. قدرت اصلی در فناوریهای موجود نیست، بلکه در تصور دوباره مؤسساتی و درعینحال استفاده از تکنولوژیهای روز است. دور انداختن چیزی که برای مدتهای طولانی کار میکرده، کار آسانی نیست. مردم فکر میکنند لازم است تا بانکها به شکلی کار کنند که همیشه کار میکرده اند چرا که نمیتوانند یک چیز متفاوت را تصور کنند. در واقع هدف از نوشتن این مطلب، به چالش کشیدن این موضوع و از طرفی به چالش کشیدن شماست تا به این وسیله از افرادی که به دنبال پول شما هستند، انتظار بیشتری داشته باشید.

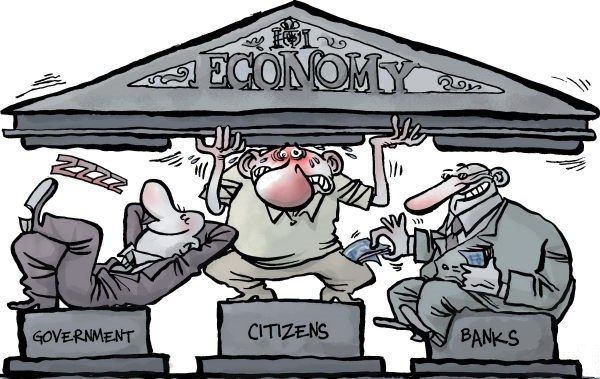

بانکها یک قرن است که یک روش را پیشگرفتهاند

آنها همچنان بهجای اینکه در حال برنامهریزی کنند، مدتهاست کارهای خود را برای زمانی در آینده میچینند. آنها همچنان بهجای اینکه از شما به مقداری که لازم است هزینه دریافت کنند، میخواهند از شما بهاندازه درصدی از پولی که قصد انتقالش را دارید کارمزد بگیرند. گربههای چاق در رأس این هرمها جا خوش کردهاند، درحالیکه بقیه زجر میکشند. بانکها بیمارند و تنها راه درمانها پاکسازی تمام سیستم است. برای اینکه دوباره آنها را بسازیم، لازم است تا ابتدا با خاک یکسانشان کنیم.

واقعیت این است که بانکها بدون اینکه چیزی پس دهند، فقط میگیرند.

بانکهای آینده به میزان ارزشی که از شما دریافت میکنند، به شما بر خواهند گرداند

یکی از راه هایی که میتوان از این طریق بر دیگر رقبا غلبه کرد، استفاده از قانونی نانوشته است که در آن هیچ بانکی نمیتواند به صورت ویروسی رشد کند. این کار را میتوان به وسیله ناشناس سازی اطلاعاتی که پیش تر در اختیار داشته اید و عرضه آنها به مشتری ها، انجام داد.

عدهای از بانکهای رقابتطلب سعی کردهاند در کسبوکارشان، انتقال سرمایهها، چه بهصورت پرداختی برای کالا، ارز و چه به صورت انتقال به افراد دیگر، بهصورت آنی صورت بپذیرد. اما چیزی تا به اینجا موفق به استفاده از آن نشدند، فرصت منحصربهفردی در استفاده از تمام دادههایی است که به آنها دسترسی پیداکردهاند. به همین منظور آنها به یک جاویژه در بازار نیاز دارند. تا به اینجا توسط بانک ها کارهایی نظیر پیشنهاد بیمه و … به مشتریها صورت گرفته است اما به عقیده من، آنها پیشاز این باید به فکر انجام خدمات بیشتری برای مشتریهای خود میافتادند.

در حال حاضر این بانکهای رقابتطلب در حال خوشنود سازی مشتریهایی هستند که به آن ها اجازه دادند تا به این اندازه رشد کنند. اگر میشد که آنها حیرتزده شوند و ارزشی بیش از چیزی که تصورش را میکنند، برای آن ها قائل میشدند، چه اتفاقی می افتاد؟ مادربزرگ من برای اشتراک یک ماهه شبکه اسکای ۸۹ پوند میپردازد و پدرم برای طرحی مشابه ۴۳ پوند! اگر هر فرد از طریق یک بانک مشخص پرداخت خود را انجام میداد، در این صورت بانک ها میتوانستند اطلاعاتی مقایسهای را برای هر فردی در پلتفرم که اشتراک مشابه ای را در اختیار دارد، بهدست آورند تا به آن ها برای سود بیشتر کمک کند.

چیزی که آن ها را بلافاصله قادر به انجام چنین کاری میکند، ساخت محصولی است که تبدیل به یک پایگاه داده شفاف شود که در آن بتوان دید بر اساس مبلغی که دیگران در پلتفرم پرداخت میکنند، چه میزان میتوان پسانداز کرد. درعینحال میتواند باعث تشویق کاربران شود تا در قبال ارزش بیشماری که برایشان قائل شده، اطلاعات بیشتری به بانک ها بدهند. آنها میتوانند صرفه جوییهای هنگفتی را بر اساس هوش بازار که برای آنها روشنشده است انجام دهند. در همین زمان بانکها مقادیر قابلتوجهی از اطلاعات ارزشمند و کاربردی را جمعآوری میکنند که باعث تمایز میان خود و دیگر رقبا خواهند شد.

یک بانک بهترین راه برای این سیستم خواهد بود چراکه اهداف آنها با مشتریهای شان در تناقض نیست (درست مانند موتورهای مقایسهای که قادرند تا مدلی از قیمت کالاها را به نمایش دربیاورند). ازآنجا به بعد بانکها به پلتفرمی تبدیل میشوند که به مشتریهای خود اجازه میدهند تا با یکدیگر کار کنند و از قدرت مشارکت بهمنظور بالاتر رفتن دسترسی همه افراد به قیمتها استفاده نمایند. این تأثیرات میتواند همگام و موازی با تعداد کاربران بالا برود و این اجازه را به شرکت بدهد تا بر سر معاملات و توافقاتی مذاکره کند که تا پیشازاین بهصورت تکی قادر به انجام آنها نبوده است.

درنهایت این مدل نه تنها روشی را که در آن، بهوسیله مشاورههایی به کاربران گفته میشود چه میزان از پول خود را میتوانند پسانداز کنند، متحول میکند بلکه باعث خواهد شد تا این کاهشها بهطور خودکار به پول نقد تبدیلشده و حساب آنها برود. اطلاعات برای بسیاری از این خدمات سالبهسال با تغییرات کوچک مواجه شده است؛ بانک شما میتواند بدون وارد شدن زحمت مقایسه قیمتها در سایتهای مختلف، بیمه ماشین شمارا با کمترین قیمت تمدید کند. شفافیت این سرویس به شما این اطمینان را میدهد که با پایینترین قیمت ممکن از پس هزینههای خود بربیایید، کاربران بهراحتی و تنها بهوسیله یکی از مزیتهای فرعی استفاده از پلتفرم، این کارها را انجام میدهند.

استخر مشارکت سرمایکس

استخر مشارکت سرمایکس راهی ساده و کمریسک برای کسب سود از بازار رمزارزهاست؛ فقط با سپردهگذاری، بدون معامله و پیگیری بازار، در سود شریک شوید و اصل سرمایهتان را حفظ کنید.

حالا و بهعنوان یک نقشه راه باید گفت که قدم اول ایجاد یک پایگاه داده قابلدسترس است که شفافیت را برای تمام کاربران فراهم آورد. انتشار جداولی که در آن کمترین پرداختهای مشترکان برای هزینههای جاری و تکرارشونده نشان دادهشده است میتواند شدیداً مهم واقع شود. تابهحال چطور میفهمیدید که بهترین قیمت را پرداخت کردهاید؟ یکی از این وسیلهها را میتوان قابلیت مقایسه میان اعضای مختلف خانواده دانست. اما در مورد یک مقایسه با یک بازار جهانی با ابعاد وسیعتر چطور به یک قیمت عادلانه خواهید رسید؟ جواب این است که شما نمیتوانید به این قیمت برسید. به عقیده من، بانکهای سنتی در انجام وظایف خود کوتاهی میکنند. بانکهای مدرن میتوانند با آنالیز دادههای بهدست آمده، به جای بهره برداریهای دیگر از آن ها، این اطلاعات را در پلتفرمها قرار دهند و به این وسیله بیاندازه برای کاربران خود ارزش قائل شوند.

شبکه اسکای از اینجهت برای من جالب بود که شما میتوانید هرماه برای طیف گستردهای از کاربران، صرفهجویی در هزینههایشان را فراهم کنید. فراهم آوردن این قبیل اطلاعات به کاربران اجازه میدهد تا بر اساس شواهد موجود، هزینههای خود را سبک و سنگین کنند. تصور کنید کاربران با دانستن اینکه، بهوسیله مشاورههای بانکهای خود میتوانند چیزی در حدود ۷۲۰ پوند در سال صرفهجویی کنند، چقدر خوشحال خواهند شد. شاید این روش برای بسیاری از کارها مانند بلیتهای هواپیما کاربردی نباشد اما در تمامی هزینههای تکرارشونده مانند بیمه خودرو، قراردادهای شبکههای تلفن همراه و … میتوانند با بهرهگیری از این ابزار باعث شوند تا بانک خود از دیگر رقبا متمایز شود.

گسترش افقی تقریباً محدودیتی ندارد

قدم بعدی قبول آن بهعنوان یک قدم روبهجلو است. بهجای اینکه تنها اطلاعاتی را برای کاربران روی پلتفرم مهیا کنیم، شما بهصورت خودکار و بهجای آنها توافقها را با کمترین قیمت انجام خواهید داد. من فهمیدم که این کار نیازمند نیروی کار انسانی بسیار برای سروکله زدن با صاحبان مشاغل خواهد بود، اما به منافع کاربران فکر کنید. اینیک فرصت بهمنظور ایجاد یک رشد بسیار زیاد، بر اساس چیزی است که خود را با میلیونها کاربر تطبیق نخواهد داد، اما مجبور به انجام این کار هم نخواهد بود. این یک فرصت بسیار عالی برای بهرهمندی از یک ترفند است.

درست مانند Airbnbs که پیشنهادی را مبنی بر بهکارگیری یک عکاس حرفهای به شما ارائه میکند. بهمحض اینکه آنها به یک قیمت عقلانی دست یافتند، شروع به ارائه این سرویس به مشتریان خود، با کمترین قیمتی که میتوانستند پیدا کنند، کردند. از همین رو مشتریهایی را جذب کردند اصلاً از خدمات اصلی استفاده نکردند. بهتر از آن، هر کاربر جدید که به پلتفرم وارد میشود یک برسی مستقل در مقابل قیمتها را به وجود میآورد.

درنتیجه پلتفرم فرصتهای تازهتری را برای مذاکره بهمنظور دستیابی به قیمتهای پایینتر برای همه میبیند. آیندهای را پیش بینی میکنم که با ثبتنام دریکی از این بانکها و انتقال تمامپرداختهایم به آنجا، آنها نیز به من اطلاع میدهند که در ماه پنجاه یورو بر روی اشتراک تلویزیونیام پسانداز کردهام. من فقط منتظر میمانم و یکی از این خدمات جانبی برای من این کارها را انجام خواهد داد. اولین کاری هم که خواهم کرد، پیشنهاد این بانک به کسانی است که با آنها آشنا میشوم. تنها با نقلمکان به یکی از این بانکها، آنهم بدون هزینه، میتوانید مقادیر قابلتوجهی پول پسانداز کنید.

این کار انقلابی است

اگر با خواندن مطالب بالا، مشتاقتر شدهاید، در ادامه مطالبی از چگونگی انجام کارها توسط این بانکها و سیستم دریافت پاداشها، تدوینشده.

منطق

مفاد مقررات حفاظت اطلاعات عمومی (GDPR) فضا را برای یک انقلاب بالقوه برای اطلاعات مصرفکنندگان باز میکند. این کار بانکها را قادر خواهد ساخت تا عملکردی کاملاً شفاف و مشتری محور داشته باشند و از هرگونه استفادههای سودجویانه از اطلاعات بپرهیزند. معافیتهای لازم، در صورت کسب مجوزها، میتواند باعث ایجاد زمینههای مقایسه شود که به پلتفرمها این اجازه را میدهد تا در هنگام پرداخت هزینههایی بیش از دیگر کاربران، آنها را مطلع سازد. بسیار مهم است که داده های آنها تنها به منظور برسی هزینه های آنها در مقایسه با دیگران استفاده شود و نمونه هایی از افرادی که هزینه کمتری را میپردازند، برای دیگران به نمایش در بیاید. این پلتفرم حتما باید یک بانک باشد چرا که آنها پیش از این نیز تنها با کارکرد معمولی، این اطلاعات را در اختیار دارند. یک طرح تشویق در یک وبسایت مقایسه با این اهداف در تضاد است. آنها نمیتوانند ادعا کنند که شما بیشتر از دیگران پرداخت میکنید، چرا که سود آنها در گرو همین مسئله است. در نهایت، این موضوع باعث خواهد شد تا روش و شکل پرداخت های شما به طور کلی تغییر کند. این کار نیز بر اساس تاثیر پلتفرم به صورت یک اجتماع است تا به این ترتیب باعث دستیابی به بهترین قیمت شود. بانک از طرف شما به منظور دستیابی به یک قیمت بهتر کار میکند، در عین حال هر کاربر جدید مانند یک عامل برسی کننده جدید عمل میکند تا به این وسیله بانک به کم ترین قیمت ممکن دست پیدا کند. از آنجایی که این امر تنها قدم نخست برای دسترسی و به اشتراک گذاری اطلاعات است، قدم نهای یک مذاکره کننده ناشناس است که با برسی تمام خرید های شما، هزینه هارا به کمترین میزان کاهش دهد تا سرانجام شما بدون انجام هیچ کاری، دریافتی های بیشتری را داشته باشید.

ارزهای دیجیتال

بیت کوین یاهو است، اتریوم گوگل و بلاکچین همان اینترنت ۱۹۹۴ ! دلیل چنین باوری از سوی من بسیار آسان است؛ پاداشهایی که در طولانیمدت از استخراج بیت کوین بهدست میآورید بسیارکم است. جایزهای که برای هر بلاک بهدست میآورید، در هر چهار سال نصف میشود تا اینکه سرانجام به نقطهای خواهد رسید که استخراج و هزینههای آن، بهصرفه نخواهند بود. در این زمان، تمام شبکه ناچارا بهنوعی طرز فکر دست پیدا خواهد کرد که بلاک چین، درست بهمانند کاربرانی که همچنان به دنبال استخراج هستند، به یک خرابه تبدیلشده؛ از همین رو به این اطمینان خواهند رسید که دفترکل همچنان بهروز باقیمانده است. یا تمام دارندگان بیت کوین مجبور خواهند شد تا مقداری از اموال خود را برای زنده نگهداشتن بیت کوین صرف کنند و یا هم در پایان قیمت بیت کوین بهشدت افت خواهد کرد.

یک جایگزین بهتر به عقیده من، دادن پاداشهایی به افراد است تا با مشارکت در آن، بلاک چین را زنده نگهدارند. بهجای استفاده از اثبات کار بهعنوان یک روش پرداخت، یک اثبات خدمات میبایست ساخته شود. هر فرد به ازای هر میزان سکه و تعداد ماههایی که کارکرده است، مبلغی را دریافت خواهد کرد. بهمنظور تأمین وضعیت فعال بودن سرویس نیز، هر فرد مشترک در شبکه، مقدار کوچکی از توان پردازشی سی پی یو خود را در اختیار سیسیتم قرار خواهد داد، تا بدین ترتیب محاسبات اثبات کار در استخراج سکههای جدید انجام شود. هر سکه استخراجشده نیز، منهای بیست درصد هم بانک، بین مشترکین توزیع میشود. این کار بعدها با عنوان یک مدیریت هزینههای کارمزد اعمال خواهد شد.

سود

سود در مصداق سنتی آن، قابل پرداخت نیست، اما سود در حال حاضر نیز بسیار وحشتناک است. بهجای آن، یک دارایی سرمایهگذاری شکل خواهد داد. سود در اینجا دوباره به شکل یک سرمایه مشارکتی، در شرکتهای سرمایهگذاری خواهد شد. از طرفی دارندگان سکهها بر پایه میزان سکه خود در این مشارکتها سهیماند. این مدل خاص باعث ایجاد یک «شبکه نمایانگر یک سرویس» خواهد شد که به عنوان یک محصول جانبی سرمایه گذاری میشود. نه تنها شرکتها در سرمایههای دریافتی سرمایه گذاری میکنند، بلکه حمایت شرکای دیگر را نیز دریافت خواهند کرد. توکن هایی که شما در اختیار دارید، کسری از مالکیتشم بر سرمایهها را طی دوران پرداخت، بالغ میشود.

بازار

در میان یک عامل پول پذیری نیز نیاز است. آنها هر موقع که بخواهند، به افراد اجازه خواهند داد تا سکههای خود را به قیمتی که توسط یک بازار آزاد دیگر به تصویب رسیده، بفروشند. المانهای اقتصادی در این بحث هنوز بهطور کامل برای من روشن نشدهاند، اما سازوکاری در این میان وجود خواهد دشت که به این وسیله سکههایی را خریداری کنید. به این وسیله مالکیت مناسبی بر سرمایههای خود در مقایسه دیگران فراهم خواهد آورد. این موضوع میتواند تحت یک قیمت واحد قرار گیرد. سکههای جدید نیز بهتناسب میزان سرمایههای داخل حساب ایجاد خواهند شد.

مطلب فوق ترجمه ای از مقاله کریس هرد (Chris Herd)، کارآفرین و محقق حوزه کریپتوکارنسی و بلاکچین است

قبل از هرگونه پیش داوری از محتوای کلی موضوع , نیاز است تفاوت های اقتصادی ، سیاسی و اجتماعی سیستمهای نوین بانکی جهان ، با ساختارهای داخلی مورد توجه قرار گیرد.