استراتژیهای مربوط به پوشش ریسک مالی جهت به حداقل رساندن هزینه گام برداشتن در جهت عکس روند بازار طراحی شدهاند. اگر قرار باشد از افول بازار سهام واهمه داشته باشید و یا تنها به دنبال حفظ وضع موجود شرایط کاری خود در بازاری نا پایدار باشید، میتوانید بهره زیادی از انواع مختلف استراتژیهای پوشش ریسک مالی ببرید.

اگر به تازگی با مفهوم استراتژی پوشش ریسک مالی آشنا شدهاید، در مطلب حاضر قصد داریم تا اطلاعاتی مفیدی در خصوص این نوع از استراتژی ها در اختیارتان قرار دهیم.

احتمالا بارها شنیدهاید که سرمایه گذاران بحران زده در حال خرید سودهای تحت الحمایه و پوشش ریسک مالی هستند. این کار یکی از راههای دریافت سهام پوشش ریسک مالی است. البته راههای دیگری هم برای حمایت از کسب و کار شما وجود دارد.

اگر به دنبال استفاده از مشتقات استراتژیهای پوشش ریسک مالی هستید، تنها هنگامی میتوانید از این دست استراتژیها استفاده نمایید که رویکردی بالا به پایین اتخاذ کنید. اگر به دنبال اتخاذ رویکرد بالا به پایین هستید، باید از قرار گرفتن در موقعیتهایی که شما را در معرض مواجهه با انتخاب ابزار غلط برای جلوگیری از معاملات قرار میدهند، اجتناب کنید.

در مطلب حاضر، به دنبال توضیح استراتژی پوشش ریسک مالی فارکس و چگونگی استفاده آسان از بسیاری از ارزها هستیم که در استراتژی پوشش ریسک مالی مورد استفاده قرار میگیرند هستیم. اما ابتدا اجازه دهید تا در مورد چیستی خطر و استراتژی پوشش ریسک یا همان خطر مالی صحبت کنیم.

فهرست مقاله

Toggleمفهوم پوشش ریسک در مباحث مالی:

اساسا، بحث پوشش ریسک مالی زمانی به میان میآید که شما به دنبال جبران ریسک و ضرر هستید. به علاوه، پیش از آغاز یک کسب و کار تحت پوشش ریسک مالی باید مطمئن شوید که میان دو معامله آغاز شده نوعی همبستگی منفی وجود دارد.

به عبارت دیگر، استراتژیهای پوشش ریسک مالی این شانس را در اختیار شما قرار میدهد که میزان شکست و باخت مالی خود را با استفاده از استراتژی توقف باخت محدود نمایید.

توقف باخت مالی یکی از ابزارهای مهم مورد استفاده در تجارت فارکس جهت محدود سازی ضرر مالی ناشی از پیش نرفتن محاسبات تجاری بر اساس برنامههای از پیش تعیین شده به حساب میآید. اگر شما نتوانید افول در کسب و کار خود را از طریق استفاده از ابزار توقف باخت مالی مدیریت کنید، آنگاه نمیتوانید متوقع دستیابی به موفقیت در بلند مدت باشید.

کار استراتژیهای پوشش ریسک مالی نیز در راستای همین ابزار و محدود سازی ضرر وارده مالی به سرمایه گذاران و تجار است. مزیت پوشش ریسک مالی این است که شما میتوانید در صورت عدم دستیابی به موفقیت در یک معامله تجاری از مدل تجاری با پوشش ریسک مالی جهت پوشش ضررهای وارده به خود استفاده نمایید.

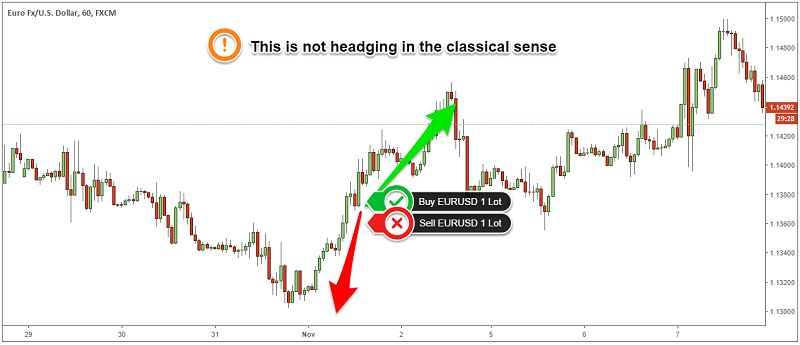

اما بزرگترین سوء تفاهم موجود در میان تجار خرد این است که فکر میکنند استراتژی پوشش ریسک مالی فارکس به معنای قرار دادن کسب و کار تازه آغاز شده یک سرمایه گذار تحت پوشش این سیستم است. در شرایط حرفهای، استراتژی پوشش ریسک، شامل یک سرمایهگذاری ثانویه میباشد که قیمت آن، همواره در جهت عکس سرمایهگذاری اولیه حرکت میکند.

برای مثال سرمایهگذار میتواند، با تنظیم قرارداد آتی، سهام خود را به قیمتی مشخص در آینده به فروش رساند. در این صورت نوسانات بازار، تاثیری بر قیمت سهام خریداری شده، نخواهد داشت و سرمایهگذار این سهام را در زمان آتی، با قیمتی مشخص، به فروش خواهد رساند. گرچه پوشش ریسک، تنها محدود به فروش در قیمتی مشخص، از طریق قرارداد آتی نیست.

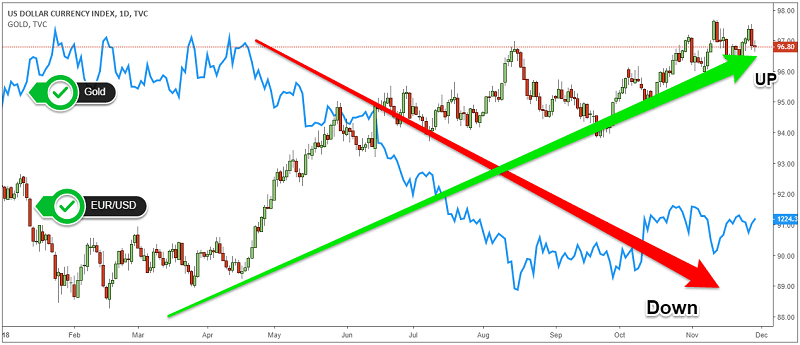

سرمایهگذار همچنان میتواند با ورود به دو بازار، که افت و خیز قیمتها در بازارهای مورد نظر، اغلب در جهت عکس یکدیگر حرکت میکنند، ریسک سرمایهگذاری خود را کاهش دهد. برای مثال سرمایهگذار میتواند از یک سو با خرید ارز، (برای نمونه دلار آمریکا) در بازار فارکس و از سوی دیگر، خریداری فلزات گران بها، (برای نمونه طلا) ریسک سرمایهگذاری خود را کاهش دهد.

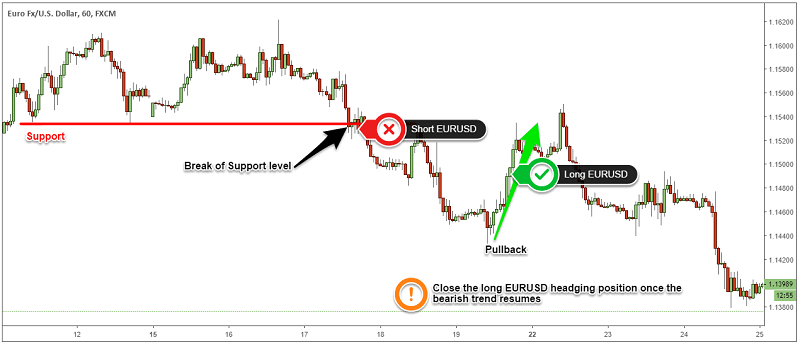

تنها استراتژی پوشش ریسک مالی فارکس نیاز به خرید و فروش همزمان در همان جفت دارد. پوشش ریسک مالی فارکس بیشتر برای توقف سود یا زیان در هنگام معامله استفاده میشود. بنابراین، اگر شاخص بازار رو به افزایش است و شما از آن عقب هستید هستید، ممکن است بخواهید موقتا موقعیت خود را حفظ کنید تا بازار به نفع شما باز گردد.

این تنها یک بخش موضوع برای درک این است که مبادله فارکس چیست.

تجار و معامله گران همچنین میتوانند به تکنیک تله فکر کنند. یعنی زمانی که ما به طور کامل با بن بست مواجه میشویم، میتوانیم هفتهها و ماهها بدون حرکتی رو به جلو، کسب و کار عادی و ساکن خود را ادامه دهیم. با این حال، هنگامی که دوباره فکر کنید و عوامل دیگر مانند هزینه حمل را در نظر بگیرید، استراتژی پوشش ریسک مالی فارکس میتواند ناگهان منجر به ایجاد تلفات بزرگتر شود.

بیایید در حال حاضر به هسته و پیچ و مهره اجزای انواع استراتژیهای مختلف پوشش ریسک بپردازیم.

انواع استراتژیهای پوشش ریسک مالی:

اگر بخواهید از استراتژی پوشش ریسک مالی با بهره گیری از واسطه فارکس استفاده نمایید، این کار امکان پذیر نخواهد بود. دلیل آن هم این است که استفاده از پوشش ریسک مالی در سال ۲۰۰۹ توسط CFTC ممنوع اعلام شده است. با اینحال، اگر بخواهید میتوانید با استفاده از قوانین و مقررات FIFO از ارزهای مختلف برای پوشش ریسک مالی تراکنشهای خود استفاده نمایید.

اکنون، میخواهیم یکی از استراتژیهای پوشش ریسک مالی فارکس را به شما معرفی کنیم که می توان از آن در بهره گیری از پوشش ریسک مالی مناسب استفاده کرد. ممکن است این مطلب را چند بار بخوانید و باز هم فکر کنید که هیچ وقت آن را نخواندهاید.

تنها کافی است تا به یاد آورید که هنگامی که شما یک ارز مشخص را خریداری میکنید، همواره همان ارز را خریداری خواهید نمود و ارز دیگری را نیز خواهید فروخت. بر عکس، زمانی که شما همواره ابتدا یک ارز را به فروش میرسانید، ارز دیگری به جای آن خواهید خرید. بنابراین، این یکی از کارهایی است شما باید انجام دهید.

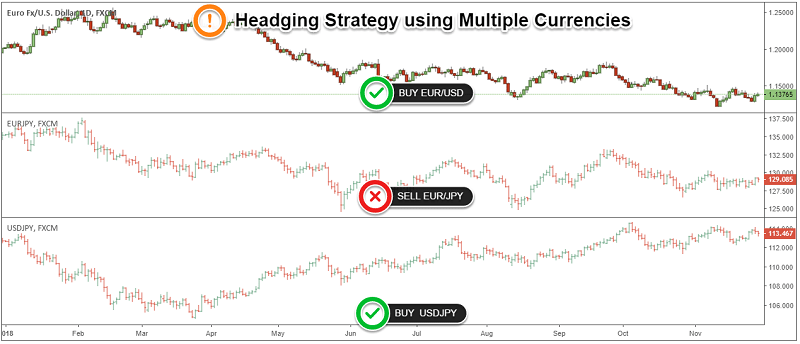

اجازه دهید یکی از نمونههای استراتژیهای پوشش ریسک را که در آن شما دلار آمریکا و ین ژاپن خریداری میکنید را بررسی کنیم. اگر بخواهید از استراتژی های پوشش ریسک استفاده نمایید باید دلار و یورو بخرید. اما در صورتیکه بخواهید یورو و ین بخرید باید بدانید که سیستم دلار هر دو را بی اثر خواهد کرد.

اکنون برای استفاده از پوشش ریسک مالی باید یورو و ین خود را بفروشید.

این سه تراکنش در مجموع یک پوشش ریسک مالی را برای شما به وجود خواهند آورد.

اما سوال اینجاست که چرا این سه با یکدیگر یک پوشش ریسک مالی را به وجود خواهند آورد؟

دلیل چنین رخدادی این است که در سیستم یورو شما هر دو گزینه خرید و فروش را در اختیار دارید. در سیستم دلار نیز اکنون گزینههای خرید و فروش را در اختیار دارید و این موضوع در مورد ین ژاپن هم صدق میکند. این نمونهای از یک پوشش ریسک مالی کامل است و همچنین نمونهای کامل از استراتژیهای پوشش ریسک مالی که از سیستم چند ارزی بهره میگیرد.

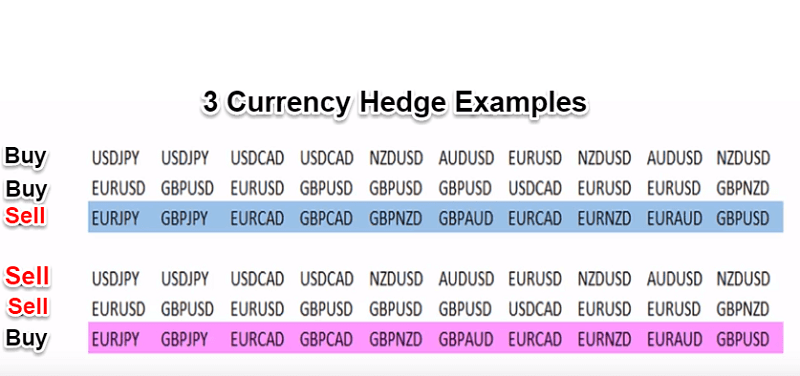

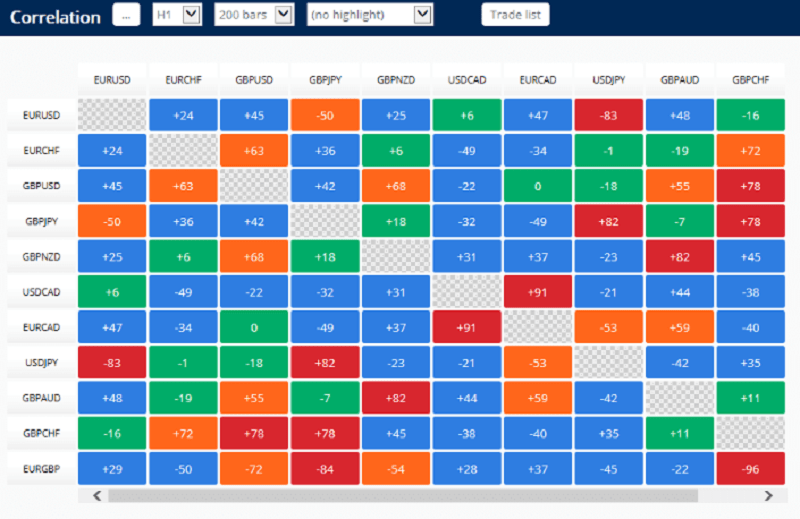

توجه داشته باشید که به هنگام استفاده از این استراتژی، تکنیک اصلی این است که مطمئن شوید که امکان خرید و فروش تراکنشهای مالی را در اختیار دارید که یکدیگر را ملغی میکنند. نمودار زیر تعدادی از پوششهای ریسک مالی جایگزین را نشان میدهد که شما میتوانید از آنها نیز بهره بگیرید.

اکنون به استراتژیهای پوشش ریسک مالی دیگر توجه نمایید:

استراتژیهای پوشش ریسک مالی طلا

اگر به دنبال حفاظت از خود در برابر تورمهایی با نرخ بالا هستید، طلا میتواند پوشش ریسک مالی مناسبی برای شما ایجاد کند. قیمت طلا به هنگام از کنترل خارج شدن تورم، میتواند سود سرشاری را نصیب شما کند. اما طلا هم پوشش ریسک مالی ضعیفتری در برابر دلار به حساب میآید. به عبارت دیگر، میان قیمت طلا و دلار ارتباط معکوسی وجود دارد. اگر قیمت طلا بالا برود، قیمت دلار افت خواهد کرد و بر عکس.

به لحاظ تاریخی، طلا همواره نوعی سرمایه معادل پول به حساب میآمده است. به همین دلیل هم پوشش ریسک مالی مناسبی در برابر افت دلار و یا تورمهای شدید به حساب میآید.

پوشش ریسک مالی اختیارات

اختیارات از دیگر پوشش های ریسک مالی به حساب میآیند که به شما کمک میکنند تا از اندوخته تجاری خود محافظت کنید. شما میتوانید این نوع از استراتژی را با فروش یک گزینه اتخاذ کرده و با خرید یک گزینه دیگر ادامه دهید و بالعکس. گزینهها همچنین یکی از ارزان ترین روشها برای محافظت از سرمایه تجاری شما هستند.

استراتژی پوشش ریسک مالی فارکس با استفاده از دو جفت ارز

بسیاری از استراتژیهای پوشش ریسک مالی وجود دارند که میتوانید به عنوان یک معامله گر فارکس از آنها استفاده کنید. شناخت رابطه قیمت بین جفت ارزهای مختلف میتواند به کاهش ریسک کمک کرده و استراتژی های پوشش ریسک مالی شما را اصلاح کند.

با استفاده از دو جفت ارز مختلف که همبستگی مثبت و یا رابطه منفی دارند، می توانید نوعی پوشش ریسک مالی ایجاد کنید.

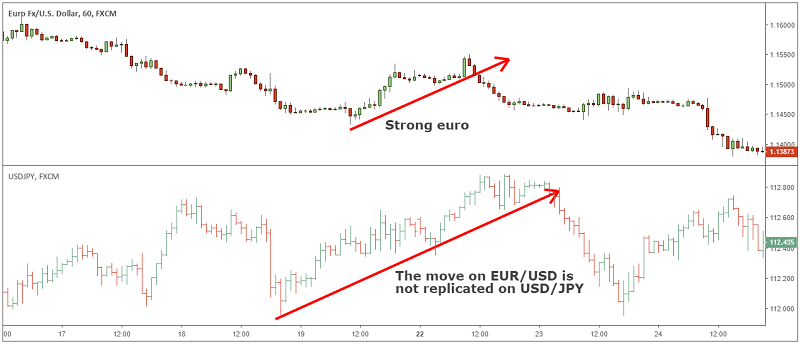

به عنوان مثال سیستم ارزی دلار – یورو تا ۸۳ درصد با دلار – ین وابستگی معکوس دارند. در این صورت، میتوانید دلار – یورو را برای بلند مدت خریداری کرده و برای کوتاه مدت نیز ارزهای دلار – ین را انتخاب نمایید. تنها مشکل این استراتژی این است که شما در معرض سیل تورم ناشی از یورو و ین قرار خواهید گرفت.

به عبارت دیگر، اگر استراتژی های یورو در برابر دیگر ارزها باشد، آنگاه موقعیتی پیش خواهد آمد که سیستم یورو – دلار دیگر نمیتواند دلار – ین را خنثی کند.

استراتژی پوشش ریسک مالی نفتی

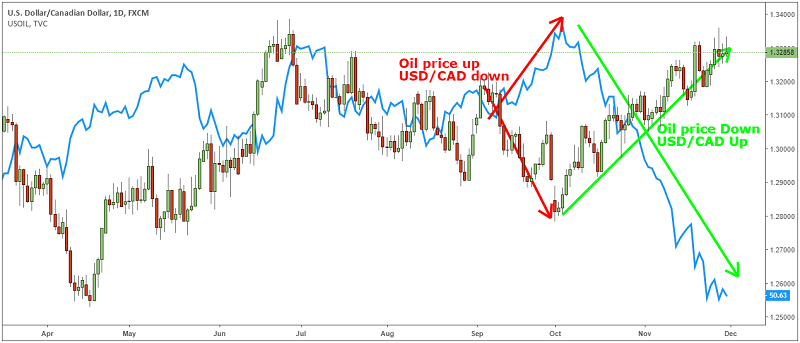

برخی ارزها به شکل مستقیم تحت تاثیر قیمت ارز قرار دارند. یکی از نمونههای مهم این دسته از ارزها دلار کانادا است. معمولا نوعی همبستگی مثبت میان قیمت نفت و نرخ دلار کانادا در بازار وجود دارد. زمانی که قیمت نفت بالا می رود، قیمت دلار آمریکا و دلار کانادا پایین میآید.

در این صورت، میتوانید از استراتژی پوشش ریسک مالی نفتی برای پوشش ریسک مالی خود در مبادله دلارهای کانادا و آمریکا استفاده نمایید. شما همچنین میتوانید از دلار کانادا و آمریکا در بلند مدت استفاده کرده و از موقعیت نفت در کوتاه مدت بهره ببرید.

نتیجه گیری:

تجار خرد عمدتا بنا به دلایل روانشناختی به کسب و کار خود روی میآورند و نه این دلیل که کسب و کار آنها الزاما خوب و پر سود است. با استفاده از استراتژیهای پوشش ریسک مالی میتوانیم به این احساس دست پیدا کنیم که حداقل در مورد زمینه فعالیت تجاری خود اشتباه نمیرویم. تنها زمانی را صبر کرده و سپس وقتی همه چیز رو به راه شد، این استراتژیها را کنار گذاشته و به توسعه کسب و کار خود ادامه میدهیم.

این مهم نیست که شما کدام یک از استراتژی های پوشش ریسک مالی را مورد استفاده می دهید، مهم این است که متوجه باشید که هیچ چیز مجانی به دست نمیآید. استفاده از استراتژی های پوشش ریسک مالی درست مانند بیمه شما در برابر باخت و ورشکستی عمل می کند.

استراتژی پوشش ریسک مالی فارکس راهی مناسب برای حد اقل رساندن ریسک تجاری کسب و کار شماست. این استراتژی نه تنها شما را در برابر خطرات ناشی از باخت مالی حفظ می کند، بلکه می تواند برای شما سودزا نیز باشد.