فارکس (Forex/FX) چیست؟

در دهههای اخیر، با ظهور فضای مالی جهانی و افزایش رشد فعالیتهای اقتصادی و تجاری بینالمللی، دنیای مالی و معاملاتی نیز به شدت پیچیدهتر شده است. در این فرایند، بازار ارز، یا به عبارت دقیقتر، بازار تبادل ارز خارجی یا فارکس، به عنوان یکی از پرسودترین بازارهای مالی به شمار میرود.

ثبتنام سریع در سرمایکس

شماره موبایل خود را وارد کنید...

بازار فارکس، به عنوان بزرگترین بازار مالی دنیا، به هزاران تریلیون دلار ارزش برآورد میشود و برای انجام معاملات ارز به منظور تبادل ارزهای مختلف بین کشورها و انجام معاملات تجاری استفاده میشود. از دیدگاه تاریخی، بازار فارکس به عنوان یک ابزار برای تسهیل تبادلات تجاری بین کشورها آغاز شد. اما امروزه به عنوان یک بازار معاملاتی بسیار پیچیده و تخصصی در نظر گرفته میشود.

فارکس به زبان ساده

بازار فارکس یا بازار تبادل ارزی خارجی یکی از مهمترین و پویاترین بازارهای مالی جهان است. این بازار که بزرگترین بازار مالی جهان به حساب میآید، روزانه میلیاردها دلار ارزش معاملات دارد و تأثیرات آن بر اقتصاد جهانی بسیار مهم است.

تاریخچه بازار فارکس به سال ۱۹۷۳ بازمیگردد، و از آن زمان به شکل مدرن تبدیل شده است. این بازار برای تبادل ارزهای مختلف بین کشورها و انجام معاملات تجاری بسیار مهم و برجسته است. با گذشت زمان، فارکس به عنوان یک بازار معاملاتی پیچیده و تخصصی شناخته شده و در آن عمده معاملات توسط شرکتها، بانکها، سرمایهگذاران و تجارتکنندگان بینالمللی انجام میشود.

تفاوت بازار بورس و فارکس

بازار بورس و بازار فارکس اغلب به عنوان دو بازار مالی شناخته میشوند که در آنها معاملات مالی انجام میشود. اگرچه این دو بازار شباهتهایی دارند، اما در واقعیت، تفاوتهای مهمی وجود دارد که برای موفقیت در هر یک از آنها باید شناخته شوند.

یکی از اصلیترین تفاوتها بین بازار بورس و بازار فارکس، محدوده عملکرد آنهاست. بازار فارکس معاملات ارزی جهانی را در بر میگیرد و ارتباطات الکترونیکی بین بانکی (ECN) برای معاملات بهره میبرد. از طرف دیگر، بازار بورس معاملات در مراکز معاملاتی (بورسها) انجام میدهد و معاملات به صورت مستقیم بین خریدار و فروشنده انجام میشود.

یک تفاوت دیگر میان بازارهای مالی این است که در بازار فارکس، معاملات عمدتاً به صورت مستقیم بین شرکتهای مالی و بانکها انجام میشود، در حالی که در بازار بورس، معاملات بین فروشنده و خریدار انجام میشود. عوامل مؤثر بر تعیین قیمت در هر بازار نیز متفاوت است. در بازار فارکس، تغییرات قیمت بر اساس عرضه و تقاضا و عوامل اقتصادی، سیاسی و اجتماعی اتفاق میافتد.

از این رو، شناخت تفاوتها و شیوه عملکرد هر یک از این بازارها بسیار مهم است تا سرمایهگذاران بتوانند تصمیمات درستی در مورد معاملات خود بگیرند و مخاطرات را به حداقل برسانند.

روش کار بازار فارکس

معامله در بازار فارکس اغلب از طریق پلتفرمهای معاملاتی آنلاین انجام میشود، به عنوان مثال پلتفرمهای معاملاتی چون MT4 و MT5. این پلتفرمها به کاربران امکان میدهند که به صورت آنلاین و در زمان واقعی معاملات خود را انجام دهند، بدون محدودیت زمانی یا جغرافیایی.

در بازار فارکس، سود و ضرر معاملهگران به تغییرات قیمت ارزهای خارجی و سایر کالاها بستگی دارد. معاملهگرانی که ارزها، نفت، طلا و مواد دیگر را خریداری میکنند، با افزایش قیمت سود کسب میکنند و با کاهش قیمت، ضرر میکنند. بنابراین، تحلیل دقیق و بررسی وضعیت هر ارز خارجی از اهمیت بالایی برخوردار است و تاثیر گذار بر سود و ضرر معاملهگران میباشد.

استخر مشارکت سرمایکس

استخر مشارکت سرمایکس راهی ساده و کمریسک برای کسب سود از بازار رمزارزهاست؛ فقط با سپردهگذاری، بدون معامله و پیگیری بازار، در سود شریک شوید و اصل سرمایهتان را حفظ کنید.

برای مثال، اگر تغییرات سیاسی یا اجتماعی باعث کاهش ارزش یک ارز خارجی شود، معامله کردن با آن ارزی منطقی نیست و ممکن است منجر به ضرر شود.

تعیین قیمت ارزها در بازار فارکس توسط عواملی نظیر عرضه و تقاضا تعیین میشود. تقاضا و عرضه ارزهای خارجی مداوم تغییر میکنند و ارزهایی که توانایی رشد و پایداری بیشتری دارند، ممکن است سود بالاتری به معاملهگران بیاورند. ارزها و شاخصها در بازار فارکس روزانه تغییرات قیمتی خود را اعلام میکنند.

جفت ارزهای مهم فارکس

بازار فارکس شامل جفت ارزهای اصلی و حیاتی است که قبل از شروع به معامله در این بازار، باید با آنها آشنا شوید. در ادامه، جفت ارزهای اصلی بازار فارکس معرفی میشوند:

- EUR/USD: یورو/دلار آمریکا

- USD/JPY: دلار آمریکا/ین ژاپنی

- GBP/USD: پوند بریتانیا/دلار آمریکا

- USD/CHF: دلار آمریکا/فرانک سوئیس

- USD/CAD: دلار آمریکا/دلار کانادا

- AUD/USD: دلار استرالیا/دلار آمریکا

- NZD/USD: دلار نیوزیلند/دلار آمریکا

همچنین، در برخی معاملات دیگر نیز ارزهای بینالمللی معروفی چون USD/EUR، USD/GBP و USD/JPY به عنوان جفت ارز مورد استفاده قرار میگیرند.

شاخصهای مهم فارکس

بجز اشنایی با اصطلاحات و مفاهیم اساسی بازار فارکس و جفت ارزها، مهم است که با شاخصهای کلیدی این بازار نیز آشنا شوید:

- شاخص دلار آمریکا (USD): این شاخص نمایانگر ارزش دلار آمریکا نسبت به دیگر ارزها است و تغییرات در آن تأثیر زیادی بر ارزش دیگر ارزها دارد.

- شاخص EUR/USD: این شاخص نشاندهنده ارزش یورو نسبت به دلار آمریکا است و برای تحلیل و پیشبینی تغییرات در بازار فارکس بسیار اهمیت دارد.

- شاخص GBP/USD: این شاخص نشاندهنده ارزش پوند بریتانیا نسبت به دلار آمریکا است و همانند شاخص EUR/USD، تحلیل آن برای پیشبینی تغییرات آینده حیاتی است.

- شاخص USD/JPY: این شاخص ارزش دلار آمریکا نسبت به ین ژاپن را نمایش میدهد.

شاخص قیمت نفت: قیمت نفت یکی از عوامل تعیینکنندهی تغییر ارزش ارزهای بینالمللی در بازار فارکس است و در بسیاری از کشورها به عنوان منبع اصلی درآمد دولتها عمل میکند.

اصطلاحات اصلی بازار فارکس

بخش اساسی و حیاتی در حوزه بازار فارکس، تسلط به اصطلاحات اساسی و پرکاربرد این عرصه میباشد. برای انجام موفقیتآمیز معاملات در بازار فارکس، شناختن معانی و کاربردهای اصطلاحات بازار فارکس امری ضروری است. در ادامه، مهمترین مفاهیم و اصطلاحات مرتبط با بازار فارکس مورد بررسی قرار میگیرند.

نهادهای نظارتی

رگولاتورها به عنوان نهادهای نظارتی مسئول نظارت بر فعالیتهای مالی در بازار فارکس، شامل معاملات خرید و فروش ارز و سرمایهگذاری، عمل میکنند. هدف اصلی ایجاد این نهادها، جلوگیری از هرگونه تخلف، تقلب و سوءاستفاده توسط کارگزاران و شرکتهای مالی در این بازار است. از آنجایی که بازار فارکس متشکل از معاملات بینالمللی با ارزهای مختلف میباشد، نظارت بر آن نیازمند همکاری میان نهادهای نظارتی متعدد در کشورهای مختلف میباشد. به عبارت دیگر، هر کشور توسط نهادهای نظارتی مخصوص به خود، بازار فارکس را کنترل و نظارت میکند. در ادامه، معرفی و توضیح در مورد برخی از مهمترین و تأثیرگذارترین نهادهای نظارتی در بازار فارکس انجام میشود:

- NFA (جمعیت معاملاتی ملی آمریکا): این نهاد نظارتی در ایالات متحده به نظارت بر بازار فارکس و سایر بازارهای مالی ملی مشغول است.

- FCA (مقام نظارتی کشوری انگلستان): این نهاد برای نظارت و تنظیم بازارهای مالی در انگلستان مسئول است.

- BaFin (نظارت از طریق کانسلیاریوم مرکزی بر امور مالی آلمان): نظارت بر بازارهای مالی و فارکس آلمان را انجام میدهد.

- Finma (نظارت بر بازار مالی سوئیس): این نهاد در کشور سوئیس وظایف نظارت بر بازار فارکس و سایر بازارهای مالی را انجام میدهد.

- ASIC (کمیسیون مالیاتی و اوراق بهادار استرالیا): مسئولیت نظارت بر بازار فارکس و بازارهای مالی در استرالیا را بر عهده دارد.

- FMA (نهاد نظارتی مالی نیوزیلند): این نهاد در نیوزیلند وظایف نظارت بر بازارهای مالی و فارکس را انجام میدهد.

- Cysec (کمیسیون نظارتی موقت قبرس): نظارت بر بازار فارکس و سایر بازارهای مالی در قبرس را انجام میدهد.

- Mifid (دیریکتیو مربوط به بازارهای اوراق بهادار در اتحادیه اروپا): این دیریکتیو برای هماهنگسازی نظارت بر بازارهای مالی در کشورهای اتحادیه اروپا ایجاد شده است.

کمیسیون

همانند سایر تراکنشهای مالی، وقتی شما در بازار فارکس معامله میکنید، مقداری به عنوان کمیسیون تراکنش یا هزینه معامله از حساب شما کسر میشود، که به آن هزینه معامله یا پرواز نیز اشاره دارند.

اسپرد

اسپرد یک مؤشر است که تفاوت بین قیمت خرید و قیمت فروش جفت ارزها در بازار فارکس را نشان میدهد. برای هر جفت ارز در بازار فارکس، دو نرخ در نظر گرفته میشود: نرخ ASK (قیمت ارز خریداری شده) و نرخ BID (قیمت ارز فروخته شده). اختلاف بین این دو نرخ به عنوان Spread شناخته میشود.

سواپ

اصطلاح بعدی که به شما معرفی خواهد شد، سواپ یا همان نرخ سواپ است. این مؤشر برای بیان تفاوت بین نرخهای بهرهدهی مختلف بانکها به کار میرود. در معاملات بازار فارکس، از معاملات آتی یا همان قراردادهای تفاوت قیمتی (CFD) استفاده میشود. بنابراین، در زمان انجام معاملات در بازار فارکس، کارگزار به سرمایهگذاران اجازه میدهد که مبلغ سرمایهگذاری را از او وام بگیرند.

سپس در پایان هر روز معاملاتی، سرمایهگذار موظف است مبلغ تفاوت نرخ بهره را به بانکها پرداخت کند. این فرآیند البته تنها در صورتی روی میدهد که در زمان تسویه حساب روزانه، قراردادهای CFD متعلق به کارگزاران و بانکها باز باشند.

اهرم

ضریب اهرمی یا همان “لورج” (Leverage) یکی از اصول مهم در معاملات بازار فارکس و دیگر بازارهای مالی است. این مفهوم این اجازه را میدهد که سرمایهگذاران با مقدار کمی از سرمایه، معاملات با ارزهای خارجی انجام دهند. بدین ترتیب، آنها نیازی به پرداخت تمامی مبلغ معامله ندارند.

ضریب اهرمی به صورت یک عدد اعشاری نمایش داده میشود. به عنوان مثال، اگر ضریب اهرمی شما 1:100 باشد، این به این معناست که با پرداخت یک درصد از مبلغ معامله، شما میتوانید به تعداد 100 برابری از آن مبلغ معامله کنید. در اصطلاح، میتوان گفت که شما یک ضریب اهرمی 100 برای یک دلار سرمایه دارید.

استفاده از ضریب اهرمی به شما این امکان را میدهد تا به سود بیشتری دست یابید، اما در عین حال با خطرات بیشتری نیز همراه است. زیرا اگر معاملات شما موفق نباشند، خسارتهای شما نیز بیشتر خواهد بود. بنابراین، استفاده از ضریب اهرمی نیاز به دقت و تجربه دارد تا از تبدیل سود به ضرر جلوگیری کند.

لات

لات یک واحد معاملاتی مهم در بازار فارکس است. این واحد به تعداد و حجم معاملات ارزی اشاره دارد. هر لات معادل 100 هزار واحد از ارز پایه، مثلاً دلار آمریکا، را نمایان میکند. طراحی لات با هدف تسهیل مشارکت افراد مختلف در بازار فارکس انجام شده است تا حتی افرادی با سرمایه کمتر نیز بتوانند در این بازار معامله کنند.

بزرگتر کردن یک معامله به این معناست که شما بیشترین میزان لات ممکن را برای خرید یا فروش یک جفت ارز انتخاب میکنید. برای مثال، اگر شما یک معامله بزرگ با 100 لات انجام دهید، این برابر با معامله با 10 میلیون واحد از ارز پایه است. اما اگر شما یک معامله با 0.1 لات انجام دهید، این برابر با معامله با 10 هزار واحد از ارز پایه است.

با استفاده از لات، سرمایهگذاران میتوانند معاملات خود را تنظیم کنند و به صورت دقیقتر حجم معاملات خود را مدیریت کنند. این به شما امکان میدهد که ریسک و سود معاملات خود را کنترل کنید و با مقدار مناسبی از سرمایه در بازار فارکس فعالیت کنید.

پیپ

پیپ یک واحد مهم در بازار فارکس است که برای اندازه گیری تغییرات در نرخ ارزها استفاده میشود. اصطلاح پیپ به اختصار “Percentage in Point” یا درصد در نقطه را نمایان میکند و معمولاً به دقت نرخ نوسانی یک جفت ارز را نشان میدهد.

هر نرمافزار معاملاتی یک تعریف خاص برای اندازهگیری پیپ دارد. اما به طور کلی، پیپ به مقدار کمی از تغییرات نرخ ارز اشاره دارد. به عبارت سادهتر، اگر نرخ ارز از 1.2000 به 1.2001 تغییر کند، این به معنی افزایش 1 پیپ است.

همچنین در بازار فارکس از تعداد پیپها برای اندازه گیری تفاوتها و تغییرات ارزی استفاده میشود. به عنوان مثال، اگر نرخ ارز از 1.2000 به 1.2020 برود، این به معنی افزایش 20 پیپ است. پیپها برای مقایسه تغییرات نرخ ارزها و تحلیل نوسانات بازار بسیار مفید هستند. از اینرو، معرفی پیپ به مفهوم اساسی در بازار فارکس اساسی است.

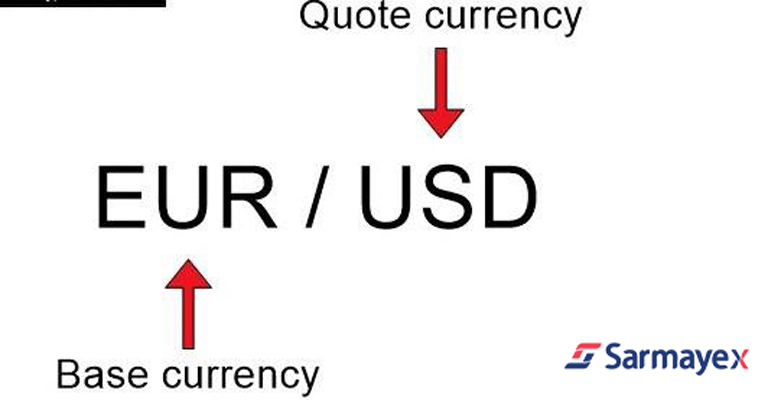

جفت ارزها

در فارکس، معاملات میان دو نوع ارز گوناگون انجام میشود. این معاملات اغلب با استفاده از جفتهای ارزی صورت میگیرد. به عنوان مثال، شما میتوانید یورو را نسبت به دلار آمریکا معامله کنید، که به شکل EUR/USD نمایش داده میشود. این نوع نمایش جفت ارز را مشخص میکند.

هر جفت ارز از دو بخش تشکیل شده است: ارز اول (که به آن ارز پایه یا ارز اولیه هم گفته میشود) و ارز دوم (ارز مقابل یا ارز دومیه). برای مثال در جفت ارزی EUR/USD، یورو ارز پایه و دلار آمریکا ارز مقابل است. این جفتهای ارزی در بازار فارکس باعث میشوند که سرمایهگذاران بتوانند ارزهای مختلف را با یکدیگر مقایسه و معامله کنند تا از تغییرات نرخها سود کسب کنند.

اطلاعات دقیقتر در مورد جفتهای ارزی و نحوه عملکرد آنها میتواند به سرمایهگذاران در تحلیل و معاملهگری در بازار فارکس کمک زیادی کند. این اصول پایهای در بازار فارکس از اهمیت ویژهای برخوردارند و باید به دقت مورد مطالعه قرار گیرند.

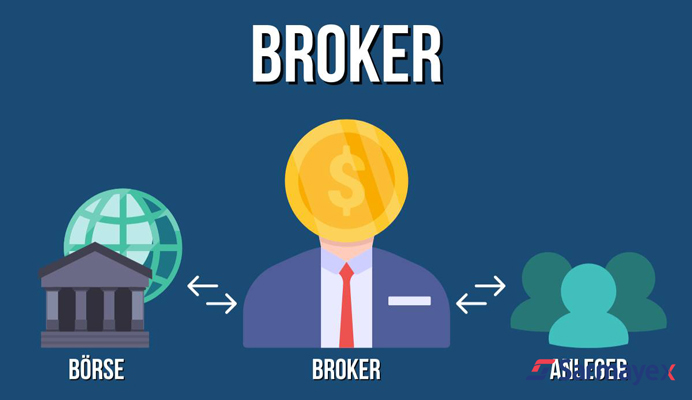

کارگزاریها

در بازار فارکس، کارگزارها نقش واسطهگری را ایفا میکنند و معاملات سرمایهگذاران را در این بازار انجام میدهند. وجود چهار نوع اصلی کارگزار در بازار فارکس به صورت زیر میباشد:

- بازار سازها (Market Makers یا MM): این نوع کارگزاران به عنوان طرف مقابل معامله شما عمل میکنند و درخواستهای خرید و فروش شما را اجرا میکنند. آنها ارزها را به شما با یک نرخ خاص ارائه میدهند.

- بازار اصلی (No Dealing Desk یا NDD): کارگزاران NDD نقش واسطهای را ندارند و معاملات را مستقیماً به بازار انتقال میدهند. این نوع کارگزاران بدون مداخله در معاملات شما عمل میکنند.

- پردازش مستقیم سفارشات (Straight Through Processing یا STP): کارگزاران STP به سرعت سفارشات شما را به بازار منتقل میکنند و در معاملات شما دخالت حداقلی دارند.

- پردازش مستقیم بهینه سفارشات (Electronic Communications Network یا ECN): کارگزاران ECN سفارشات شما را به یک شبکه متصل به تعدادی از دیگر شرکتهای معاملاتی منتقل میکنند و امکان دسترسی مستقیم به بازارهای مالی را فراهم میکنند.

- انتخاب نوع کارگزار بر اساس نیازها و استراتژیهای معاملاتی شما میتواند تأثیر گذار باشد، بنابراین باید با دقت انتخاب کارگزار خود را انجام دهید.

تریدر فارکس کیست؟

تریدرهای فارکس، افرادی هستند که به صورت تخصصی در زمینه بازار ارز یا بازار فارکس فعالیت میکنند. این حرفهایها به دقت تغییرات و پویاییهای بازار فارکس را پیگیری میکنند.

هدف اصلی تریدرهای فارکس تحلیل دقیق و لحظهای تغییرات بازار به منظور کسب سود است. برای دستیابی به این هدف، آنها از ابزارهای تحلیلی تخصصی و نرمافزارهای کامپیوتری بهره میبرند.

تریدرهای فارکس نه تنها نیاز به تسلط به ابزارهای تحلیلی دارند، بلکه باید دانش اقتصادی قوی هم داشته باشند. این تریدرها معاملات خود را در بازههای زمانی مختلفی انجام میدهند، از ترید روزانه (Day trading) گرفته تا ترید چند روزه (Swing trading) یا ترید چندین هفتهای (Position trading). در پایان هر معامله، تریدرها میزان سود و ضرر خود را مشخص میکنند.

فواید فعالیت در فارکس

در دهههای اخیر، فعالیت در بازار فارکس به یکی از منابع اصلی درآمد و سود بسیاری از سرمایهگذاران در جهان تبدیل شده است. این حوزه، یکی از مهمترین منابع کسب سود برای کارگزاران، سرمایهگذاران و بانکها محسوب میشود. پتانسیل سود و زیان در بازار فارکس بسیار بزرگ است، اما بدون داشتن آگاهی و آمادگی برای مطالعه بازار و تحلیل آن، به سختی میتوان به اهداف مالی دست یافت.

برای موفقیت در بازار فارکس و کسب سود، شما باید با روشهای خرید و سرمایهگذاری آشنا شوید و به تمام جزییات این فرآیند پرداخت کنید. همچنین، نیاز به تسلط بر تحلیلهای لحظهای و پیشبینیهای دقیق دارید تا بتوانید تصمیمگیریهای بهتری انجام دهید.

با وجود حجم بزرگ تراکنشها و معاملات در بازار فارکس، معلومات و اخبار حیاتی بسیار زیادی در کانالها و وبسایتها برای تحلیل ارائه میشود. این منابع میتوانند به شما در تصمیمگیریها و پیشبینیهایتان کمک کنند.

مزایای اصلی فعالیت در فارکس

در ادامه، به مرور تعدادی از مزایا و فواید بسیار ارزشمند فعالیت و سرمایهگذاری در بازار فارکس میپردازیم:

- دسترسی آسان: بازار فارکس، به شما امکان دسترسی ۲۴ ساعته در تمام روزهای هفته را میدهد. این به شما این قابلیت را میبخشد که هر زمان که بخواهید به بازار دسترسی داشته باشید.

- فرصتهای سودآور: توانایی تحلیل و پیشبینی درست، به شما این امکان را میدهد که از تمامی فرصتها و امکانات سرمایهگذاری پرسود بهرهمند شوید. فعالیت مداوم و دقیق در بازار فارکس با توانایی پیشبینی تغییرات آینده ارزها و شاخصها، میتواند به شما سود قابل توجهی بیاورد. همچنین، با داشتن دانش کافی در زمینه بازار فارکس، میتوانید در سایر فعالیتهای اقتصادی خود نیز موفقیت بالایی داشته باشید.

- انعطافپذیری: فعالیت در بازار فارکس انعطاف زیادی دارد، و شما میتوانید به روشهای مختلف در این بازار فعالیت کنید. با فرصتهای متنوعی که ارائه میدهد، شما میتوانید در نقشهای مختلف به عنوان کارگزار، تریدر، سرمایهگذار و خریدار در فارکس فعالیت داشته باشید.

- کمهزینه بودن: برای شروع فعالیت در بازار فارکس، شما به دسترسی خاصی نیاز ندارید، بنابراین هزینه ورود به این بازار به شدت کمتر از سایر بازارهاست. اندازه بزرگ بازار فارکس و پتانسیل بالای سوددهی، باعث میشود که هزینه ورود به این بازار نسبت به بازارهای دیگر به شدت کمتر باشد. به عبارت دیگر، شما برای شروع کار در بازار فارکس نیاز به بودجه کمتری دارید.

تحلیلهای بازار فارکس

هر بازار مالی بسترهای تحلیل خود را دارد که بسته به عوامل مختلف، استراتژیها و عناصر متفاوت مورد استفاده قرار میگیرد. تحلیل جزو جنبههای اساسی سرمایهگذاری است و در بازارهای مختلف نظیر فارکس، بورس، کریپتو و غیره توسط افراد متخصص به کار میرود. در ادامه، متدهای تحلیل معاملاتی در بازار فارکس را معرفی میکنیم.

تحلیل بنیادی

تحلیل بنیادی به عنوان یک روش کلی برای بررسی بازارها شناخته میشود، اما جزئیات و نحوه اجرای آن در بازار فارکس با توجه به ویژگیهای خاص این بازار متفاوت است. در تحلیل بنیادی فارکس، بررسی و ارزیابی عوامل اقتصادی، سیاسی، و اجتماعی کشورهای مختلف در نظر گرفته میشود. به عنوان مثال، یک اتفاق مثبت مانند کاهش نرخ بیکاری در یک کشور ممکن است به تقویت ارز آن کشور منجر شود.

در تحلیل بنیادی فارکس، بسیاری از عوامل کلان اقتصادی مورد توجه قرار میگیرند. این عوامل شامل نرخ بهره، نرخ تورم، رشد اقتصادی، سیاستهای مالی و پولی دولت، وضعیت سیاسی کشورها، تجارت بینالمللی و سایر عوامل میشوند. تریدرها و سرمایهگذاران فارکس با مطالعه و تحلیل این عوامل تلاش میکنند تا پیشبینیهای درستی در مورد جهت حرکت قیمتهای ارز داشته باشند.

به عنوان مثال، اگر نرخ بهره یک کشور افزایش یابد، این ممکن است منجر به تقویت ارز آن کشور شود. به همین ترتیب، اگر وضعیت اقتصادی یک کشور بهبود یابد و رشد اقتصادی افزایش یابد، ارز آن کشور نسبت به ارزهای دیگر تقویت خواهد یافت.

در واقع، تحلیل بنیادی فارکس به تریدرها و سرمایهگذاران این امکان را میدهد تا با درک عمیقی از عوامل کلان اقتصادی و سیاسی، تصمیمات مناسبی در مورد معاملات خود بگیرند و از فرصتهای سودآور بهرهبرداری کنند.

تحلیل تکنیکال

تحلیل تکنیکال به یک نمای جزئی از بازار مالی میپردازد و از طریق مطالعه نمودارهای قیمتی و اندیکاتورهای مختلف، تلاش میکند تا الگوها و اطلاعات مفهومی در بازار را شناسایی کند. این نوع تحلیل، مشابه تحلیل بنیادی، در بازارهای مالی مختلف مورد استفاده قرار میگیرد و جامعهی طرفداران زیادی دارد. اما تفاوتها و سبکهای مختلفی در تحلیل تکنیکال وجود دارد که به شکلهای مختلفی برای کاربران ارائه میشوند.

تحلیل تکنیکال در واقع یک چارچوب ثابت ندارد و مفاهیم آن در مارکتهای مالی متنوعی تطبیق مییابد. در این نوع تحلیل، کمیتهایی مانند میزان نقدشوندگی، عرضه و تقاضا، و دیگر عوامل متغیر نیز نقش مهمی ایفا میکنند. به عنوان مثال، در تحلیل تکنیکال، ممکن است تریدرها و سرمایهگذاران به دنبال نشانههای نقدشوندگی در یک نمودار باشند و با بررسی تغییرات قیمتی و حجم معاملات تصمیمات خود را بگیرند.

سبکهای مختلفی نیز در تحلیل تکنیکال وجود دارد که شامل الگوهای هارمونیک، تحلیل کلاسیک، تحلیل پرایس اکشن و غیره میشوند. هر یک از این سبکها به شیوههای مختلفی نمودارها و اندیکاتورها را برای تحلیل بازار مالی به کار میبرند. انتخاب و استفاده از یک روش خاص در تحلیل تکنیکال بستگی به تجربه، استراتژی، و ترجیحات شخصی تریدرها دارد.

تحلیل تکنوفاندامنتال

هنگامی که به عنوان یک معاملهگر در بازار فارکس از تحلیل تکنیکال و بنیادی بهرهمیبرید، قادر به ارزیابی دقیقتری از وضعیت بازار خواهید داشت. تحلیل تکنیکال و بنیادی به شما این امکان را میدهند که به دو جنبه مهم در بازار فارکس، یعنی جنبه فنی و بنیادی، توجه کنید و تصمیمات مؤثرتری بگیرید. این ترکیب از تحلیلها به شما کمک میکند تا ریسک خطاهای خود را کاهش دهید و به تجزیه و تحلیل دقیقتری از وضعیت بازار دست یابید.

نکات مهم برای تریدرهای ایرانی

فعالیت در بازار فارکس در ایران به دلیل محدودیتها و قوانینی که توسط مراجع قضائی، اقتصادی و مذهبی تعیین شده، تاکنون به صورت رسمی مجاز نشده است. این ممنوعیتها براساس مبانی شرعی و قانونی کشور ایران به وجود آمده است. از جمله دلایل این ممنوعیت میتوان به نبود نظارت کافی، وجود تحریمها و محدودیتهایی که به کشور ایران تحمیل شده، و همچنین مسائلی از نظر فقهی مانند شبه ربوی بودن تراکنشها اشاره کرد. این عوامل تا کنون موجب نمایندگی فعالیت در بازار فارکس به عنوان یک فعالیت غیرقانونی در ایران شدهاند.

با این وجود، تعداد زیادی از افراد در ایران به دلیل فرصت کسب درآمد دلاری در بازار فارکس فعالیت میکنند. شرایط اقتصادی، سیاسی و اجتماعی کشور ایران تأثیر مستقیمی بر نرخها و شرایط بازار فارکس ندارد و این امر میتواند جذابیت این بازار را افزایش دهد. اما فعالیت در این شرایط نیازمند دقت و آگاهی از محدودیتها و پیچیدگیهای بازار فارکس در ایران است.

جمع بندی

این مقاله به تحلیل جزئیات مهم و اصولی در بازار فارکس میپردازد. مفاهیمی مانند انواع تحلیلهای مورد استفاده، مزایا و معایب بازار فارکس، محدودیتهای حاکم بر این بازار در ایران و چالشهایی که بازار فارکس دربرابر آنها قرار دارد، به تفصیل مورد بررسی قرار میگیرند. علاوه بر این، مقاله بیان میکند که چگونه فهم دقیق تر تحلیل تکنیکال و بنیادی میتواند به افزایش موفقیت معاملاتی در این بازار کمک کند. در نهایت، مقاله به جمعبندی اهمیت آگاهی و دقت در معاملات فارکس به منظور دستیابی به نتایج مثبت در این بازار پر مخاطره میپردازد.

سوالات متداول

بازار فارکس چیست و چگونه کار میکند؟

بازار فارکس یک بازار بینالمللی برای معاملات ارز است که معاملهگران ارزهای مختلف را به تبادل میپردازند. این بازار ۲۴ ساعته فعال است و تبادل ارز بر اساس نرخهای ارزی آزاد انجام میشود.

چه مزایا و معایبی به همراه دارد که فرد به عنوان یک معاملهگر در بازار فارکس فعالیت کند؟

مزایا شامل انعطافپذیری زمانی (بازار ۲۴ ساعته) و فرصتهای سودآور میشود، اما معایبی همچون مخاطرات بالا و نیاز به آموزش کافی نیز وجود دارد.

آیا فعالیت در بازار فارکس در ایران قانونی است؟

در ایران، فعالیت در بازار فارکس به دلایلی متوجه تبصرههایی میباشد. با این وجود، تعدادی از افراد ممکن است در این بازار فعالیت کنند و موارد جزئی اختلالی در این خصوص وجود دارد.

من تازه وارد بازار فارکس شدم و این مقاله شما خیلی بمن توی آشنا شدن با اصطلاحات فارکس کمک کرد.

ممنون از توضیحات خوبتون! من برای شروع فارکس دارم بین بروکرها جستجو میکنم و چندین سایت هم دیدم، اما اکثرشون اطلاعات مشابهی دارن و حقیقتا نتونستم متوجه بشم که کدوم بروکر واقعا خوبه. میشه لطفا بروکر پیشنهادی خودتون رو معرفی کنید؟

ممنون از مقاله و مطالب آموزشیتون

من دنبال یه بروکر یا پلتفرمی هستم که خدمات هوش مصنوعی برای ترید ارائه بده

ممنون میشم راهنماییم کنید

مطالبتون عالی بود،ممنونم

اگر مطالب بیشتری درمورد فارکس بزارید عالی میشه الان اکثر افراد از جمله خودم نیاز به آموزش های بروز و منتورینگ داریم که اگر منبع خوبی رو معرفی کنید ممنونتون میشم

مرسی از معرفی کامل و جامعی که داشتید. بنظر من کسی که استراتژی داشته باشه و در کنارش از هوش مصنوعی هم استفاده کنه میتونه سودده باشه

مقالتون دربارهی کار در بازار فارکس خیلی مفید بود! واقعاً نکتههای جالبی رو دربارهی پلتفرمهای معاملاتی و تأثیر تغییرات قیمت ارزها گفتید. تحلیل دقیق وضعیت ارزها چقدر میتونه در موفقیت معاملهگران تأثیر داشته باشه آیا کلاس آنلاین آموزش پیشرفتهای هم برای یادگیری این مباحث دارید؟ ممنون از اطلاعات خوبتون

درود.یه سوال دارم

هوش های مصنوعی ترید چقدر میتونن موفقیت آمیز باشند؟ممنون میشم بررسیشون کنید

سلام

ممنون از مقالات عالیتون

آموزش عالی ای بود

ممنون میشم اگر درمورد هوش مصنوعی ترید هم مطلب بزارید

سپاس از توضیحات خوبتون

بازار فارکس ریسکش خیلی بالاست و به همین خاطر من دنبال هوش مصنوعی مناسب برای تریدش هستم.ممنون میشم معرفی کنید

سلام مجدد.مطالبتون خیلی خوب و کاربردی هستند.بنظر شما هوش های مصنوعی برای ترید در فارکس چقدر میتونن جواب بدن و کاربردی باشند؟

سلام و درود

ممنون از مطالب کاملتون

بازار فارکس خیلی میتونه عالی باشه و خیلی هم میتونه ضررده باشه من خودم با یه استراتژی ساده در کنار هوش مصنوعی تونستم سودده باشم خداروشکر

سپاس از مقاله و آموزش های عالیتون پیشنهاد می کنم بروکرهایی که هوش مصنوعی برای ترید دارند رو معرفی کنید