یکی از پرکاربردترین و سادهترین اندیکاتورها در تحلیل تکنیکال، اندیکاتور مکدی MACD است که هرکسی میتواند از آن برای تشخیص روند بازار و شناسایی روندهای صعودی و نزولی یک ارز دیجیتال استفاده کند. این اندیکاتور رابطهای که بین دو میانگین متحرک وجود دارد را به معاملهگران در بازار ارزهای دیجیتال نشان میدهد و بر همین اساس است که به یکی از اندیکاتورهای پرکاربرد در بازار ارزهای دیجیتال تبدیل شده است.

فهرست مقاله

Toggleمقدمهای بر اندیکاتور مکدی MACD

اندیکاتور MACD مخفف عبارت انگلیسی «Moving Average Convergence Divergence» است که در فارسی به اختصار به آن مکدی گفته و به عنوان اندیکاتور همگرایی واگرایی میانگین متحرک نیز شناخته میشود. اندیکاتور مکدی در گروه اندیکاتورهای مومنتوم (Momentum) قرار دارد و همانطور که در ابتدای مقاله به آن اشاره شد، روند بازار و روندهای صعودی و نزولی یک ارز دیجیتال را شناسایی میکند و یک معاملهگر در بازار ارزهای دیجیتال خیلی خوب از اهمیت روندها واقف است.

این اندیکاتور توسط فیزیکدان و محقق آمریکایی، جرالد اپل (Gerald Appel) در اواخر دهه 1970 میلادی با هدف تشخیص تغییرات در قدرت، جهت، مقدار حرکت و مدتزمان روند یک دارایی مالی در بازار سهام طراحی شد که امروزه در بازار ارزهای دیجیتال نیز کاربرد دارد و به دلیل سادگی و دقت بالا مورداستفادهی تمامی تحلیلگران و معاملهگران بازار ارزهای دیجیتال در جهان قرار میگیرد.

اندیکاتور مکدی با استفاده از ۳ میانگین متحرک به شما کمک میکند تا قدرت، جهت و شتاب یکروند صعودی یا نزولی را تشخیص دهید. این ۳ میانگین متحرک که از خانواده اسیلاتورها هستند و به کمک آنها میتوان سیگنالهای مختلفی دریافت کرد عبارتاند از:

- میانگین متحرک ۹ روزه

- میانگین متحرک ۱۲ روزه

- میانگین متحرک ۲۶ روزه

معرفی اعداد و اجزای اندیکاتور مکدی

در مقاله بهترین اندیکاتور ارز دیجیتال هم گفتیم که با اضافه کردن اندیکاتور مکدی به نمودار قیمت، معمولاً سه پارامتر زمانی را در تنظیمات مشاهده خواهید کرد:

- اولین عدد از سمت چپ، تعداد دورههایی است که برای محاسبه میانگینِ سریعتر استفاده میشود.

- عدد دوم تعداد دورههایی است که در میانگینِ کندتر استفاده میشود.

- عدد سوم تعداد دورههایی است برای میانگین متحرکی که تفاوت بین میانگینهای حرکت سریع و کند را محاسبه میکند، استفاده میشود.

این دورهها که همانطور که گفته شد، به صورت پیشفرض با اعداد ۹، ۲۶، ۱۲ مشخص میشوند، در کنار نام اندیکاتور مکدی در سایت تریدینگ ویو و سایر پلتفرمهای معاملاتی یا در تنظیمات اندیکاتور قابل مشاهده هستند. اندیکاتور مکدی مجموعهای از سه دنبالهی زمانی است که از دادههای تاریخی قیمت مانند زمان بسته شدن روند قیمتی، محاسبه میشود. این سه دنباله به طور خاص عبارتاند از:

- دنبالهی مخصوص مکدی

- دنبالهی سیگنال (میانگین)

- دنبالهی واگرایی (تفاوت این دو)

بر همین اساس در نمایش نمودار اندیکاتور مکدی، اجزای اندیکاتور به صورت دو خط مکدی، یک خط سیگنال و هیستوگرام نمایش داده میشود که این اجزا به صورت زیر تعریف میشوند:

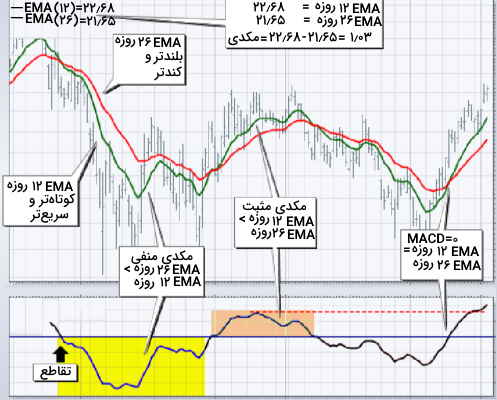

خط مکدی: تفاوت بین میانگین متحرک نمایی دورههای 12 و 26 روزه را به دست میآورد. این خط تغییرات روند و قدرت تغییرات قیمتی ارز دیجیتال موردنظر را نشان میدهد و اگر تغییری در تنظیمات نمودار مکدی ایجاد نکرده باشید به رنگ آبی نشان داده میشود. فرمول محاسبه خط مکدی به شرح زیر است:

خط مکدی = (میانگین متحرک نمایی 26 روزه) – (میانگین متحرک نمایی 12 روزه)

خط سیگنال: خط سیگنال میانگین متحرک 9 روز معاملاتی گذشته است. برای به دست آوردن خط سیگنال به طور پیشفرض از آخرین قیمت بسته شدن روند استفاده میشود. خط سیگنال در نمودار اندیکاتور مکدی به صورت پیشفرض به رنگ قرمز نشان داده میشود و حرکت آن بسیار کندتر از خط مکدی است.

هیستوگرام مکدی: نمودار هیستوگرام که بعدها به اندیکاتور اضافه شد، از اختلاف خط مکدی و خط سیگنال به دست میآید و این تفاوت در مقادیر دو اجزا را به خوبی نشان میدهد. هیستوگرام نمودار میلهای است و یک خط صفر دارد. هنگامی که خط مکدی و خط سیگنال با یکدیگر فاصله دارند، نمودار میلهای بلندتر است و هرچه این اختلاف کمتر شود و یکدیگر را قطع کنند، نمودار هیستوگرام نیز کوچکتر میشود و به سمت صفر میرود.

روشهای بهکارگیری اندیکاتور مکدی در معاملات

اندیکاتور مکدی در بین معاملهگران از محبوبیت بالایی برخوردار است که این موضوع به کاربردهای گستردهی آن بازمیگردد. اندیکاتور مکدی همانطور که گفته شد ساده است و به لطف کاربردهای فراوانی که دارد، بهترین تحلیلهای معاملاتی را به سرمایهگذاران ارائه میدهد. میانگین متحرک نمایی، تغییرات اخیر قیمت را برجسته میکند که اندیکاتور مکدی تغییرات در روند قیمتی را اندازهگیری میکند و قدرت روند، نقاط ورود و خروج و اندازه روند را به معاملهگر نشان میدهد. این دو روش معاملاتی اساسی اندیکاتور مکدی به شرح زیر هستند:

روش تقاطع خط سیگنال

در اندیکاتور مکدی روند قیمتی وقتی خودش را در حال قویتر شدن نشان میدهد که دو خط مکدی و سیگنال از هم فاصله بگیرند. این افزایش فاصله نشاندهندهی افزایش قدرت روند (مومنتوم) است. هرچقدر این دو خط فاصله کمتری از هم پیدا کنند نشان میدهد که قدرت روند در حال از بین رفتن است.

تقاطع صعودی زمانی رخ میدهد که مکدی بتواند وقتی خط سیگنال به سمت بالا قرار دارد آن را قطع کند. تقاطع صعودی، سیگنال خرید را نشان میدهد. تقاطع نزولی زمانی رخ میدهد که مکدی بتواند باعث قطع خط سیگنال به سمت پایین شود که این سیگنال فروش را نشان میدهد.

روش تقاطع خط صفر

وقتی که خط مکدی از محور صفر که در وضعیت افقی قرار دارد بگذرد، تقاطع خط صفر رخ میدهد. تقاطع خط صفر برای وقتی است که خط مکدی از بالای خط صفر به حرکت خود ادامه دهد. حرکت خط مکدی از بالای صفر تا وقتی که خط مکدی به ناحیه مثبت وارد شود، ادامه خواهد داشت. بالعکس این موضوع زمانی رخ میدهد که خط مکدی به زیرخط صفر حرکت خود را ادامه دهد که در این صورت تقاطع نزولی رخ میدهد و باعث منفی شدن میشود.

طول کشیدن تقاطع خط مبنا میتواند تا چند روز و چند ماه به طور بینجامد. برای اینکه تقاطع خط صفر را استفاده کنید، باید خط صفر را به عنوان مبنا در نظر بگیرید. وقتی خط مکدی از این سطح به سمت بالا حرکت کند آن را به عنوان سیگنال خرید در نظر میگیرند، وقتی هم که خط مکدی از این سطح به پایین حرکت کند آن را به عنوان سیگنال فروش به حساب میآورند.

نحوه خواندن و تفسیر اندیکاتور مکدی در معاملات

هدف اندیکاتور مکدی این است که بین دو میانگین متحرک، واگراییها و همگراییها را پیدا کند و آن را به معاملهگر نشان دهد. زمانی که دو میانگین متحرک به سمت یکدیگر حرکت کنند، همگرایی رخ میدهد و بالعکس، زمانی که دو میانگین متحرک در حال دور شدن از یکدیگر باشند، واگرایی رخ میدهد. وقتی میانگین متحرک ۱۲ دورهای انتخاب شود باید بدانید که حرکت سریعتری دارد. میانگین متحرک ۱۲ دورهای مسئول بیشتر حرکاتی است که در اندیکاتور مکدی رخ میدهند. در مقابلِ میانگین متحرک ۱۲ دورهای، میانگین ۲۶ دورهای قرار دارد که به دلیل سنگینتر یا به عبارتی کندتر بودن، نسبت به تغییراتی که در قیمتها رخ میدهد آهستهتر عمل میکند.

نوسان مکدی در پایین خط صفر و مبنا رخ میدهد. وقتی بین دو میانگین متحرک نمایی ۱۲ و ۲۶ روزه تقاطع به وجود میآید، این موضوع باعث رخ دادن نوسان مکدی میشود. اینکه مکدی در بالا یا پایین قرار بگیرد به این بستگی دارد که نمودار در کدام جهت صعودی یا نزولی قرار گرفته است. وقتی میانگین متحرک 12 روزه بتواند میانگین 26 روزه را به پایین بکشاند، نشاندهنده تقاطع نزولی است، یعنی مکدی در ناحیه منفی زیر صفر قرار دارد و سیگنال ارز دیجیتال فروش نشان میدهد. برعکس این مورد نیز رخ میدهد؛ وقتی که حرکت به سمت بالای صفر باشد نشان میدهد که مکدی به ارزش مثبت رسیده است. در این شرایط معاملهگران میتوانند وارد معامله خرید شوند.

واگراییها در اندیکاتور مکدی

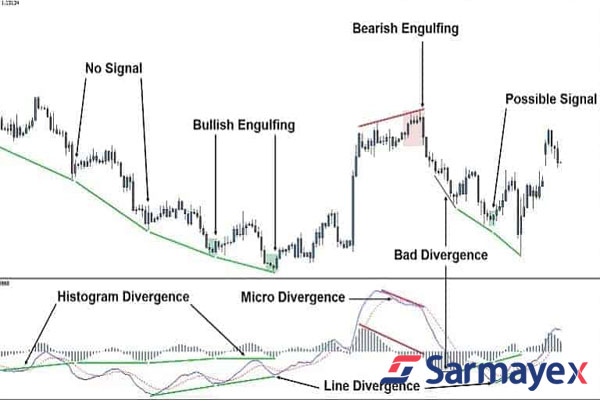

واگراییها در اندیکاتور مکدی از اهمیت زیادی برخوردارند و به دو دستهی واگرایی عادی و مخفی تقسیم میشوند که معاملهگران از آنها برای بررسی دقیق قیمتها و تشخیص آنها استفاده میکنند. این دو دسته واگرایی مهم در اندیکاتور مکدی به شرح زیر هستند:

- واگرایی عادی (Regular Divergenvce): واگرایی عادی نشان میدهد که روند معکوس شده و فشار خرید کاهش پیدا کرده است. واگرایی عادی وقتی رخ میدهد که قیمت نسبت به اوج قبلی خودش، اوج قیمتی جدیدی را ثبت کند. در این صورت اندیکاتور مکدی نمیتواند این اوج جدید را ثبت کند و روند معکوس میشود. کاهش فشار خرید وجود دارد، اما این به معنی کاهش قدرت خرید نیست. در این حالت معاملهگران باید مدیریت ریسک داشته باشند چرا که احتمال نزولی شدن روند وجود دارد.

نقطه مقابل واگرایی عادی، واگرایی مثبت است. این واگرایی بر خلاف واگرایی عادی که خودش را در انتهای روند صعودی نشان میدهد، خودش را در انتهای روند نزولی نشان میدهد و شکل میگیرد. این واگرایی عادی که مثبت است خبر از کاهش فشار فروش میدهد که در این شرایط بدان معنی است که روند نزولی به سمت صعودی شدن حرکت میکند.

- واگرایی مخفی (Hidden Divergence): واگرایی مخفی به عنوان یک نشانهی احتمالی برای ادامه روند عمل میکند. وقتی قیمت یک سطح پایینتری را نسبت به سقف قیمتی قبلیاش به وجود میآورد، اما اندیکاتور مکدی سطح بالاتری را ثبت کرده است، در این صورت واگرایی مخفی رخ میدهد. این واگرایی نشان میدهد که روند نزولی قیمت همچنان ادامه خواهد داشت.

به بلعکس این موضوع واگرایی مخفی مثبت گفته میشود. وقتی که قیمت ارز دیجیتال موردنظر یک سطح بالاتری را نسبت به سطح قبلی ثبت شدهاش به وجود میآورد، اندیکاتور مکدی ریزش را نشان میدهد. این بدان معنی است که این موضوع باعث به وجود آمدن یک سطح قیمتی پایینتر میشود که نشاندهنده واگرایی مخفی مثبت و تداوم روند صعودی است.

شناسایی سیگنالهای کاذب در اندیکاتور مکدی MACD

اندیکاتور مکدی مانند هر اندیکاتور دیگری در بازارهای مالی، امکان تولید سیگنالهای کاذب و نه چندان دقیق را دارد که این دسته از سیگنالها میتوانند باعث گمراه شدن معاملهگر شوند. تریدرها باید در این زمینه هوشمندانه عمل کنند و امکان تفسیر سیگنالهای اندیکاتور مکدی را داشته باشند. وقتی که بین سیگنال و خط مکدی یک تقاطع صعودی رخ میدهد، به صورت ناگهانی قیمتها کاهش پیدا میکنند. در این زمینه معاملهگر باید به این موارد توجه کند:

- سرمایههای خود را مدیریت کند.

- از راههای بیشتری برای اطمینان از روند قیمتی استفاده کند.

- از شاخصهای بیشتری برای اطمینان از ورود به معامله استفاده کند.

معاملهگر همچنین میتواند یک بازه زمانی سهروزه را در خصوص سیگنالهای اشتباه در نظر بگیرد. به این صورت که بعد از تقاطع سیگنال و خط مکدی اگر قیمت بتواند برای سه روز و پشت سر هم در بالای آن، جایگاه خودش را حفظ کند، در آن صورت سیگنال صحیح است و معاملهگر میتواند وارد معامله شود.

راهاندازی و تنظیم اندیکاتور مکدی

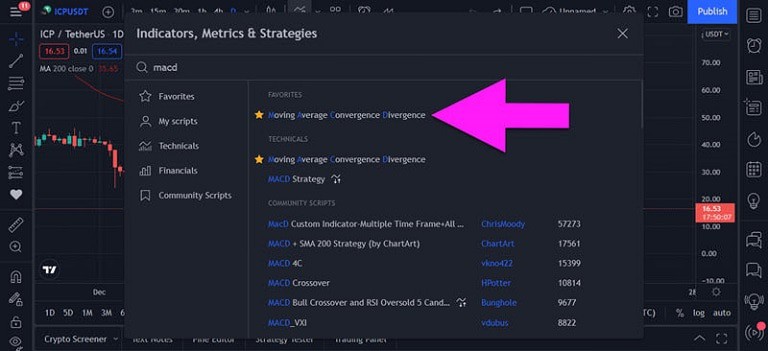

این اندیکاتور نیازی به دانلود کردن ندارد و در تمامی پلتفرمهای معاملاتی در دسترس است و میتوانید از آن استفاده کنید. راهاندازی این اندیکاتور وقت زیادی از معاملهگران نمیگیرد و هر کسی میتوانید به محض اجرا و تنظیم کردن آن، از اندیکاتور مکدی استفاده کند. برای اجرای آن میتوانید به سایت تریدینگ ویو (Tradingview) بروید. وقتی به قسمت اندیکاتورها مراجعه کنید میتوانید گزینه اندیکاتور مکدی را ببینید.

اندیکاتور مکدی را انتخاب کنید. با انتخاب کردن آن متوجه فعال شدن اندیکاتور در پایین صفحه خواهید شد. در همان قسمت پایین میتوانید تنظیمات آن را ببینید. تنظیمات در دو بخش مهم با عنوان (Input) و (Style) قرار دارند. در قسمت Input موارد زیر وجود دارند که میتوانید آنها را تنظیم کنید:

- در بخش اول میتوانید تایم فریمهای دلخواه خود را انتخاب کنید.

- در بخش دوم میتوانید تعداد کندلهایی قابلمحاسبه که در خط مکدی قرار دارند را تنظیم کنید.

- در بخش سوم امکان تنظیم تعداد کندلهای قابلمحاسبه خط سیگنال برای شما فراهم است.

- در بخش چهارم میتوانید مقیاس اندازهگیری میانگین متحرک خود را تنظیم کنید.

- در بخش پنجم امکان تنظیم میزان فشردگی وجود دارد.

- در بخش ششم میتوانید نوع خط مکدی را برای خود تنظیم کنید.

- در بخش هفتم امکان تنظیم نوع خط سیگنال مکدی وجود دارد.

بخش Style اندیکاتور مکدی شامل شش بخش مهم میشود که میتوانید آنها را تنظیم کنید. این بخشهای مهم در تنظیمات بخش Styles به شرح زیر هستند:

- در قسمت اول امکان تنظیم رنگ هیستوگرام صعودی وجود دارد.

- در قسمت دوم میتوانید نسبت به تغییر رنگ هیستوگرام صعودی ضعیف اقدام کنید.

- در قسمت سوم رنگ هیستوگرام نزولی ضعیف تنظیم میشود.

- در قسمت چهارم میتوانید رنگ هیستوگرام نزولی را تنظیم کنید.

- در قسمت پنجم رنگ خط مکدی را تنظیم کنید.

- در قسمت ششم میتوانید رنگ خط سیگنال را تغییر دهید.

- در قسمت هفتم تنظیمات آن را روی (Defaults) قرار دهید.

تنظیم نمودارها در بازه زمانی بلند و کوتاهمدت

برخی معاملهگران تمایل دارند که در اندیکاتور مکدی برخی از نمودارهای قیمتی آن را روی بررسی بازههای زمانی کوتاهمدت قرار دهند که این موضوع به استراتژیهای خاص معاملاتی آنها برمیگردد. در صورتی که میخواهید نمودارها را در بازههای زمانی کوتاه بررسی کنید این تنظیمات مناسب هستند:

- برای بررسی خط مکدی آنها را روی میانگین متحرک نمایی ۶ روزه قرار دهید.

- برای بررسی خط سیگنال میانگین متحرک نمایی ۱۳ روزه گزینه انتخابی مناسبی خواهد بود.

- میتوانید طول سیگنال را نیز روی عدد ۱ قرار دهید.

در صورتی که میخواهید از اندیکاتور مکدی برای بررسی بازههای طولانیمدت در یک نمودار قیمتی استفاده کنید، میتوانید از تنظیمات زیر برای بررسی طولانیمدت استفاده کنید:

- خط مکدی را روی میانگین متحرک نمایی ۲۴ روزه قرار دهید.

- برای خط سیگنال آن را روی میانگین متحرک نمایی ۵۲ روزه تنظیم کنید.

- طول سیگنال را روی عدد ۹ قرار دهید.

جمعبندی

این اندیکاتور به دلیل سرعتبالا در تشخیص روندها و سادگی در استفاده، به یکی از محبوبترین و پراستفادهترین اندیکاتورها در میان سرمایهگذاران بازارهای مالی سهام و ارزهای دیجیتال تبدیل شده است. از این اندیکاتور میتوانید برای فرجههای زمانی روزانه، هفتگی و ماهانه استفاده کنید تا امکان شناسایی بهترین و سودمندترین نقاط برای ورود به معامله و خروج از آن برایتان فراهم شود. برای استفاده از این اندیکاتور کافی است که نکات و آموزشهای ذکر شده در این مقاله از اندیکاتور مکدی MACD را مطالعه کرده باشید.